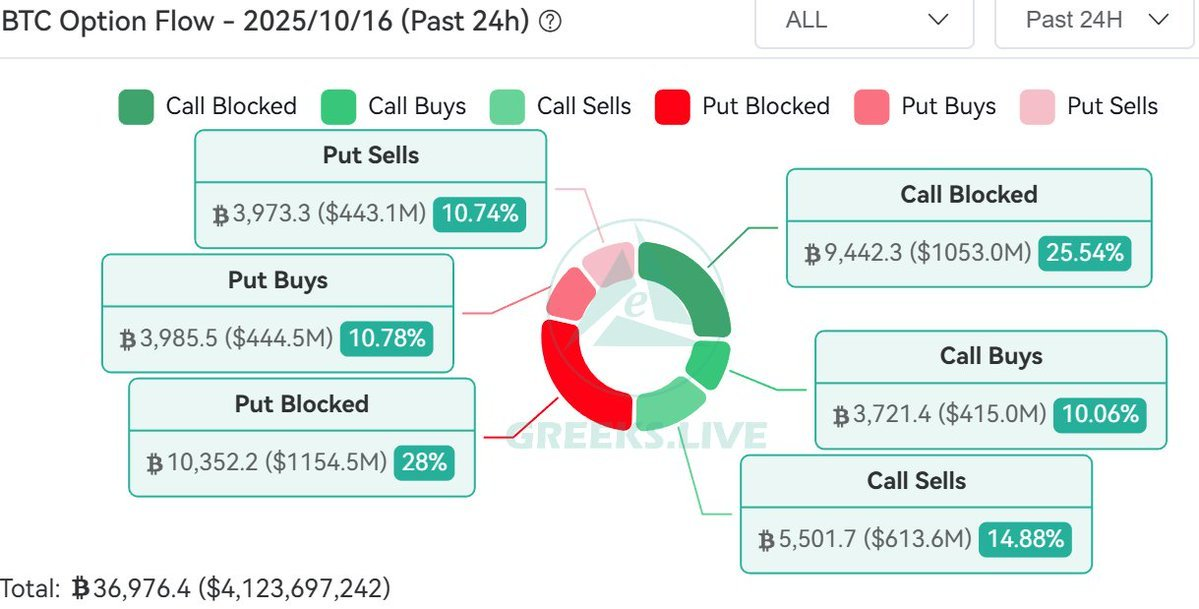

Останні дані з ринку опціонів біткоіни вказують на значне збільшення обсягу торгів, роблячи ставку на зниження ціни за останні 24 години.

Greeks.live, аналітична компанія з розробки криптоопціонів, відзначила значну тенденцію. Публікація на X у четвер показала, що понад 1,15 мільярда доларів було вкладено в опціони пут без грошей (OTM).

Ключові дані вказують на зростання ведмежих настроїв

Фірма пояснила, що ведмежі ставки помітно зросли за останні 24 години: 28% від загального обсягу опціонів припадає на пут-опціони OTM. Опціони пут OTM – це дуже спекулятивні позиції, які отримують вигоду від значного майбутнього падіння ціни активів.

Sponsored

Передбачувана волатильність опціонного контракту цього тижня стала більш негативною. Він досяг рівнів, аналогічних тому, що спостерігалися 11 жовтня, наступного дня після значного обвалу ринку.

Greeks.live зазначив, що ринок криптовалют зазнав надзвичайної волатильності після того, як минулої п’ятниці спалахнули новини про тарифну війну президента Трампа, що викликало швидке коливання між бичачими та ведмежими настроями. Компанія вважає, що фокус ринку зміщується в бік ведмежого прогнозу.

Така тенденція на ринку опціонів свідчить про те, що великі постачальники ліквідності та маркет-мейкери ризикують впасти ціни. Хоча технічна тенденція біткойна залишається незмінною, Greeks.live рекомендує купувати опціони пут як підходящий інструмент хеджування в поточних умовах.

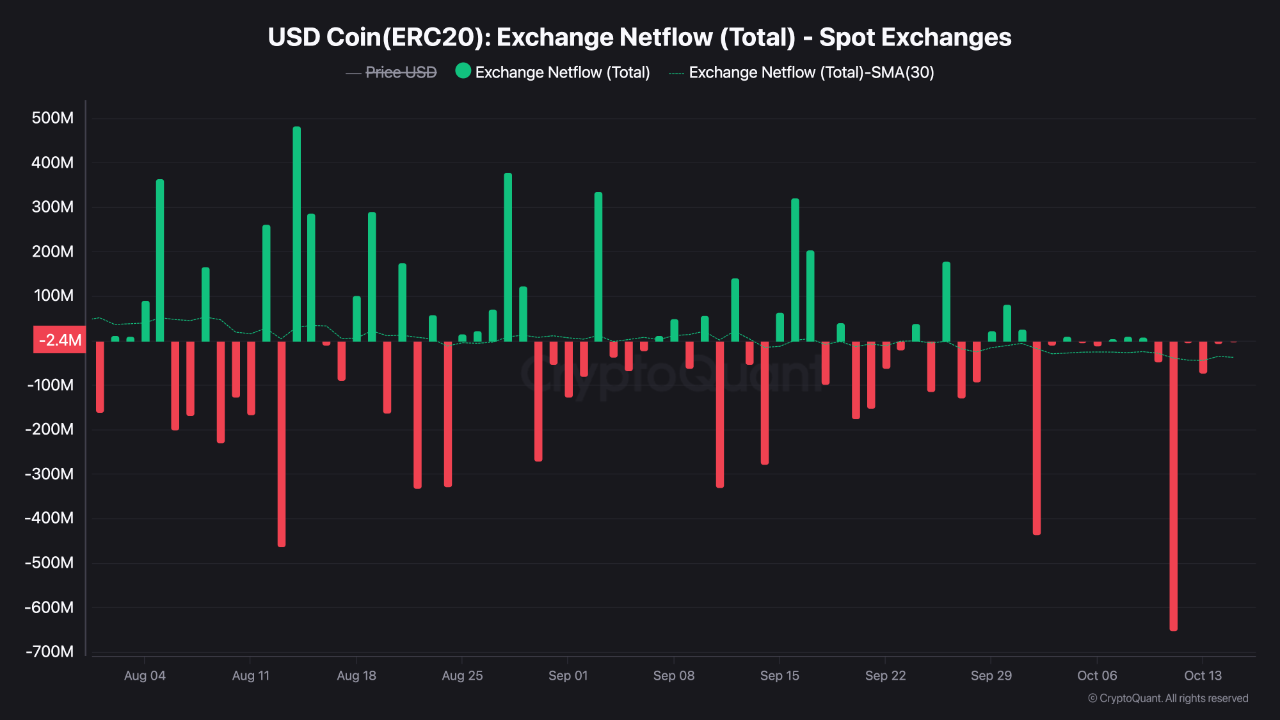

Дані в ланцюжку перегукуються з ведмежими знаками

Аналітик CryptoQuant TeddyVision вказав на аналогічні настрої в потоках стейблкоїнів. Він розглядає стабільні монети як «артерії» криптоліквідності, причому більшість потоків спрямовується до біткойнів. Однак він застерігає від заплутаної спотової торгівлі та торгівлі деривативами.

TeddyVision виділив дві чіткі тенденції з 1 серпня до середини жовтня 2025 року. Аналіз 30-денної SMA чистого припливу стейблкоїнів на біржі показує, що капітал, який використовується для фактичних покупок активів, зменшився, тоді як ліквідність, що підтримує деривативи з кредитним плечем, такі як ф’ючерси та безстрокові контракти, зросла.

«Це свідчить про те, що зростання цін обумовлено не органічним попитом, а спекулятивним кредитним плечем і синтетичним впливом — через деривативи та ETF — ротацію капіталу, пов’язаного з ними. Коротше кажучи, двигун все ще працює, але він працює на диму».