Ethereum (ETH) вступає в жовтень з підвищеними очікуваннями, оскільки оптимізм навколо «Uptober» підживлює надії на сильне ралі.

Проте, на перший погляд, кілька тривожних сигналів свідчать про те, що інвесторам Ethereum, можливо, доведеться діяти обережно.

SponsoredЦього разу Ethereum зіткнувся з прихованими небезпеками: 3 ризики, які інвестори не можуть ігнорувати

Позитивні настрої з’явилися після того, як другий за величиною альткоїн за показниками ринкової капіталізації зафіксував значний приплив ETF Ethereum у 3 кварталі та отримав ширші позитивні настрої на крипторинку, особливо від установ.

Однак дані в ланцюжку малюють іншу картину, показуючи ризики, що насуваються, оскільки інвестори поступово виявляють обережність.

Зростання стейкінгу зупинилося

Однією з найбільших переваг Ethereum після Злиття було стабільне зростання ставок ETH. Однак зараз ця тенденція застопорилася.

Згідно з даними CryptoQuant, дійсний баланс ETH депозитного контракту Ethereum вирівнявся приблизно з 20 липня, тримаючись на рівні близько 36 мільйонів ETH.

Ця стагнація вказує на більшу обережність серед інвесторів щодо стейкінгу ETH у протоколах DeFi. Протягом кількох місяців зростання стейкінгу забезпечувало структурний попутний вітер для Ethereum, блокуючи постачання та зміцнюючи безпеку мережі.

Sponsored SponsoredНа графіку видно, що цінове ралі Ethereum збіглося зі збільшенням стейкінгу, так само, як затишшя вирівнялося зі стагнацією цін.

Пауза в цій траєкторії свідчить про те, що інвестори більш ретельно зважують ризики, потенційно через невизначеність ринку, зниження прибутковості або обертання капіталу в біткоіни.

Імпульс купівлі ETF згас

Ще один ризик пов’язаний з Ethereum ETF (біржовими фондами). Після початкового залучення притоку на початку цього року, накопичення різко сповільнилося.

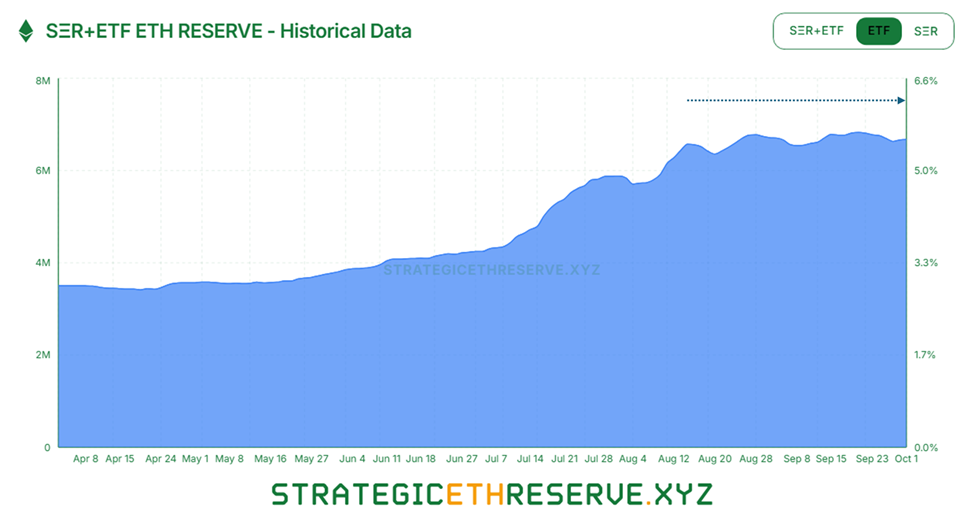

Дані за StrategicETHReserve.xyz показують, що активи ETH ETF перестали зростати з початку серпня, оскільки приплив і відтік досягли крихкого балансу.

Відсутність чистих покупок підриває ключовий бичачий наратив. Очікувалося, що ETF забезпечать стабільну базу попиту на Ethereum, подібно до того, як Bitcoin ETF поглинули інституційний інтерес.

Натомість потоки ETH ETF тепер відображають вагання, припускаючи, що хоча попит на покупку існує, він лише відповідає тиску продажів. Рішуче зростання ціни Ethereum може залежати від повернення ETF до чистого накопичення.

Ліквідність стейблкоїнів вичерпується

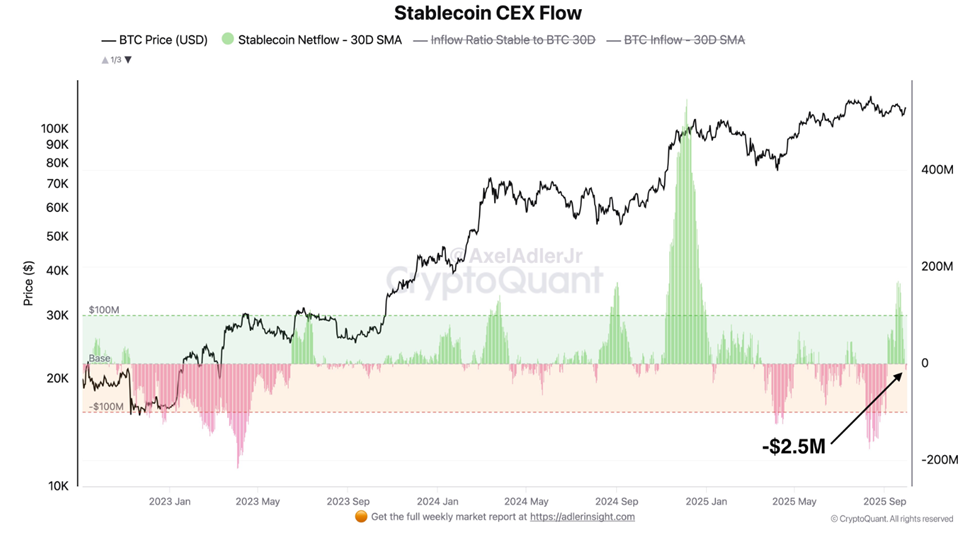

Мабуть, найнагальнішою проблемою є ліквідність. Дані в ланцюжку показують, що середні неттопотоки стейблкоїнів на централізовані біржі (CEX) стали негативними з 22 вересня.

Ця тенденція, на яку звернув увагу ончейн-аналітик Аксель Адлер, вказує на те, що для спотових покупок доступно менше капіталу.

«Середній показник стейблкоїна NetFlow до CEX став негативним і знизився з 22 вересня. Спотова ліквідність знижується, а ціна BTC залишається високою. Це тривожний сигнал”, – написав Адлер.

Він додав, що хоча за останні кілька днів ETF принесли $947 млн притоку, однієї цієї підтримки може бути недостатньо для підтримки повноцінного ралі Uptober без сильнішої спотової ліквідності.

Баланс між оптимізмом і ризиком

Тим не менш, фундаментальні показники Ethereum залишаються сильними, і жовтень все ще може принести зростання, якщо загальна схильність до ризику продовжить покращуватися.

Приплив ETF у біткоїн та бичачі сезонні тенденції створюють сприятливий фон. Тим не менш, ці ризики (зупинка стейкінгу, стагнація попиту на ETF і скорочення спотової ліквідності) створюють важливий контекст на тлі надмірно оптимістичних прогнозів.

Розуміння цих підводних течій може допомогти мінімізувати втрати, якщо ринок рухатиметься проти очікувань. Тому інвесторам слід проявляти обережність і проводити власні дослідження, оскільки жовтень може принести як можливості, так і розчарування.