Генеральний директор MicroStrategy Фонг Ле вперше визнав, що компанія може продати свої активи в біткойнах обсягом 649 870 BTC за певних кризових умов.

Це знаменує собою суттєвий відхід від багаторічної філософії голови правління Майкла Сейлора «ніколи не продавати» та сигналізує про початок нового етапу для найбільшого у світі корпоративного власника біткойнів.

SponsoredГенеральний директор Фонг Ле розкрив деталі прихованого механізму в біткойн-стратегії MicroStrategy

MicroStrategy підтвердила сценарій, який мало хто вважав імовірним: потенційний продаж біткойнів, що є її ключовим казначейським активом. Під час виступу на подкасті What Bitcoin Did генеральний директор Фонг Ле окреслив точні критерії, які можуть змусити компанію до реалізації біткойнів:

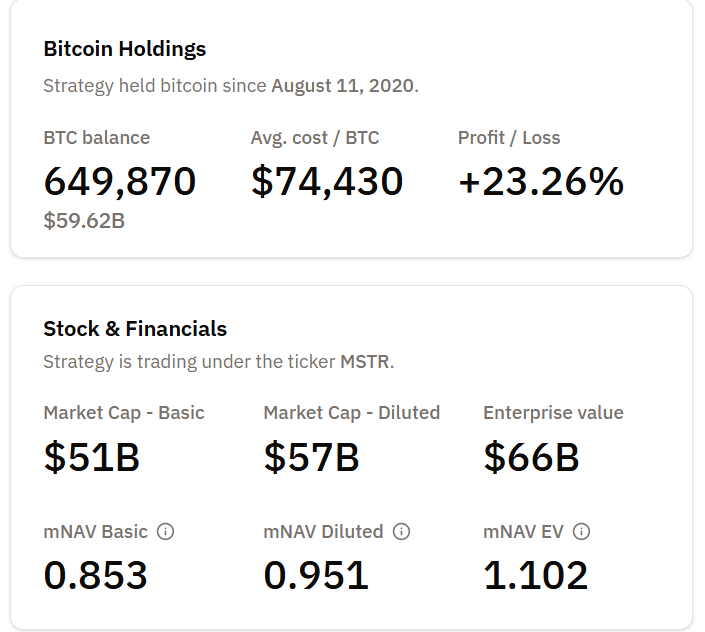

- По-перше, вартість акцій компанії повинна впасти нижче коефіцієнта mNAV 1x, що означає зниження ринкової капіталізації до рівня, меншого за вартість її біткойн-резервів.

- По-друге, MicroStrategy повинна втратити можливість залучати новий капітал через емісію акцій або боргових інструментів. Це означатиме, що ринки капіталу закриті або доступ до них є економічно невигідним.

Фонг Ле уточнив, що рада директорів не планує продажів у найближчій перспективі, проте підтвердив, що ця опція «залишається в арсеналі» на випадок погіршення фінансових умов.

Це перше недвозначне визнання після багаторічних категоричних заяв Майкла Сейлора про те, що «ми ніколи не продамо біткойн». Даний факт вказує, що MicroStrategy насправді має механізм екстреного реагування, безпосередньо пов’язаний з тиском на ліквідність.

Поріг 1x mNAV та його важливість

Показник mNAV (співвідношення ринкової капіталізації до вартості активів) порівнює ринкову вартість MicroStrategy з вартістю її біткойн-резервів. Коли mNAV опускається нижче 1, компанія оцінюється дешевше, ніж біткойни, якими вона володіє.

Sponsored SponsoredДекілька аналітиків, зокрема А. Б. Куай Донг та Ларрі Ланзіллі, зазначають, що компанія зіткнулася з новим обмежувальним фактором. Премія за показником mNAV, яка була рушійною силою для стратегії накопичення біткойнів, майже повністю зникла вперше з початку 2024 року.

Станом на 30 листопада 2025 року показник mNAV коливається біля позначки 0,95x, небезпечно наближаючись до «зони ризику» на рівні 0,9x.

Якщо mNAV впаде нижче 0,9x, MicroStrategy може бути змушена виконувати дивідендні зобов’язання за рахунок своїх біткойн-активів. За екстремальних умов фірма буде змушена продавати частини свого казначейського резерву для підтримки акціонерної вартості.

Тиск зумовлений щорічними дивідендними виплатами за привілейованими акціями на суму $750–800 млн, випущеними під час експансії MicroStrategy у сфері біткойнів.

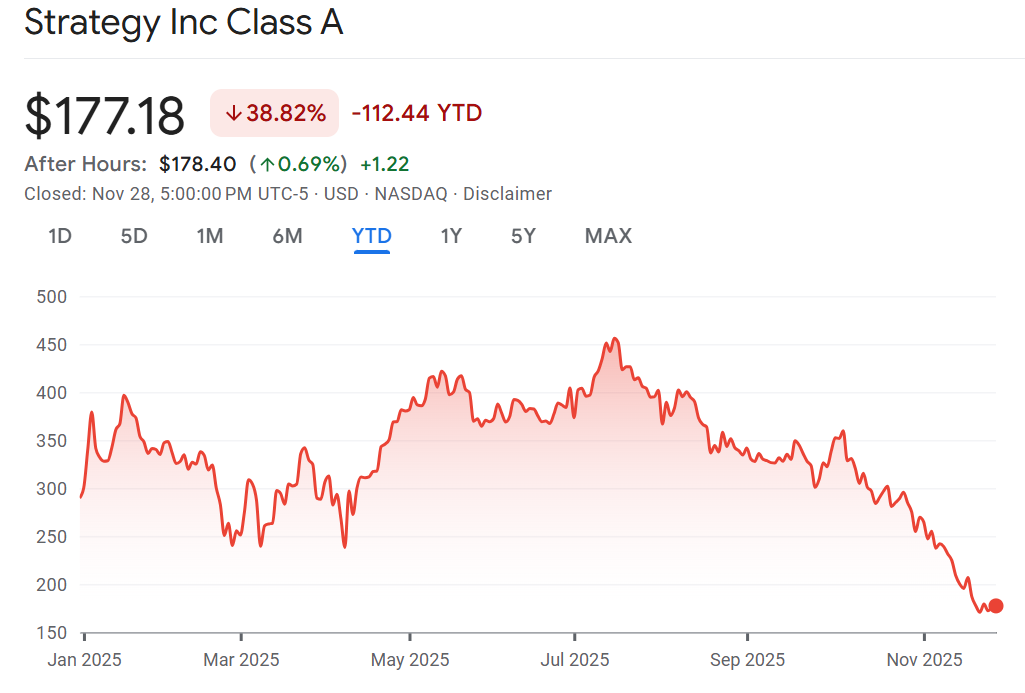

SponsoredРаніше компанія використовувала для покриття цих витрат нові емісії акцій. З огляду на падіння вартості цінних паперів більш ніж на 60% від їхніх пікових значень та зростання ринкового скептицизму, ця можливість суттєво звужується.

Аналітики попереджають про структурні зміни

За даними Astryx Research, MicroStrategy фактично перетворилася на «біткойн-ETF з кредитним плечем та дочірньою софтверною компанією». Така структура є ефективною під час зростання вартості BTC, але вона посилює тиск, коли ліквідність скорочується або волатильність різко зростає.

У звітах для Комісії з цінних паперів та бірж США (SEC) давно містилися попередження про ризики ліквідності під час глибокої просадки курсу біткойна. Хоча фірма стверджує, що не стикається з ризиком примусової ліквідації завдяки структурі свого конвертованого боргу, останні коментарі генерального директора підтверджують існування математично обґрунтованого тригера для добровільного продажу активів.

Значення для біткойн-інвесторів

MicroStrategy є найбільшим корпоративним власником BTC у світі. Позиція компанії «HODL (тримати активи попри волатильність) назавжди» була символічним стовпом інституційної тези щодо біткойна. Визнання існування умов для продажу, нехай і гіпотетичних, зміщує цей наратив у бік прагматизму:

- Ліквідність може превалювати над ідеологією.

- Ринкова структура має таке ж значення, як і переконання.

- Цикл біткойна тепер має новий, вимірюваний поріг ризику: рівень mNAV 0,9x.

Інвестори будуть уважно стежити за оновленнями в понеділок, оскільки аналітики відстежують, чи стабілізується показник mNAV, чи продовжить він знижуватися до позначки 0,9x.

Будь-яке подальше ослаблення курсу BTC або вартості акцій MSTR може посилити увагу до стратегії управління балансом MicroStrategy напередодні 2026 року.