Генеральний директор MicroStrategy Майкл Сейлор різко відповів огляду класифікації компанії MSCI, представивши свою компанію як гібридний операційний бізнес, а не інвестиційний фонд.

Роз’яснення з’явилося на тлі офіційних консультацій щодо того, як мають розглядатися цифрові казначейські компанії (DAT) у флагманських акційних індексах — рішення, яке може мати серйозні ринкові наслідки для MSTR.

Майкл Сейлор проводить межу: «MicroStrategy — це не фонд і не траст» під пильною увагою MSCI

У детальному дописі на X (Twitter) Сейлор наголосив, що MicroStrategy — це не фонд, не траст і не холдингова компанія.

«Ми — публічна операційна компанія з програмним бізнесом на $500 мільйонів і унікальною казначейською стратегією, яка використовує Bitcoin як продуктивний капітал», — пояснив він.

У заяві MicroStrategy позиціонується як не просто власник Bitcoin, при цьому Сейлор зазначає, що фонди та трасти тримають активи пасивно.

“Холдингові компанії сидять на інвестиціях. Ми створюємо, структуруємо, випускаємо та оперуємо», — додав Сейлор, підкреслюючи активну роль компанії у цифрових фінансах.

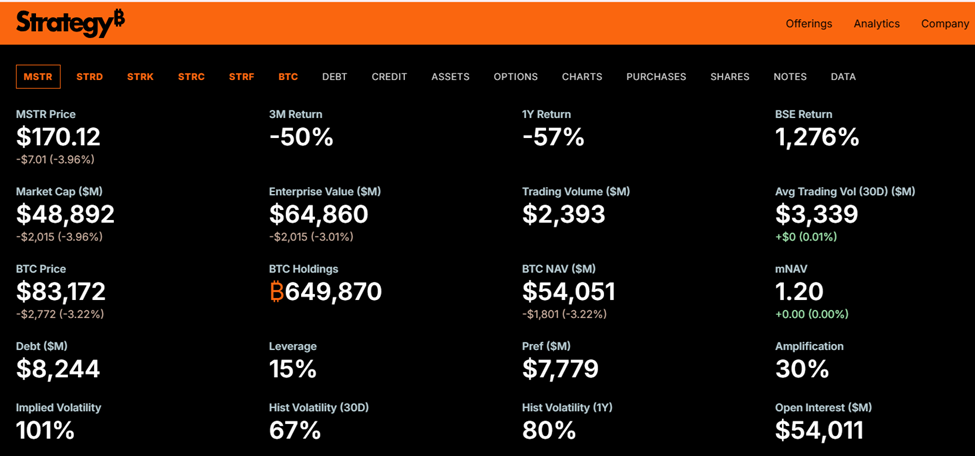

Цього року MicroStrategy завершила п’ять публічних розміщень цифрових кредитних цінних паперів: STRK, STRF, STRD, STRC та STRE. Їхня номінальна вартість перевищує $7,7 мільярда.

Варто зазначити, що Stretch (STRC) — це казначейський інструмент, забезпечений Bitcoin, який пропонує змінну щомісячну дохідність USD як інституційним, так і роздрібним інвесторам.

Сейлор описує MicroStrategy як структуровану фінансову компанію, забезпечену Bitcoin, яка працює на перетині ринків капіталу та інновацій у програмному забезпеченні.

«Жоден пасивний автомобіль чи холдингова компанія не зможуть робити те, що робимо ми», — сказав він, наголошуючи, що класифікація індексу не визначає саму компанію.

Чому рішення MSCI має значення

Консультація MSCI може перекласифікувати такі компанії, як MicroStrategy, як інвестиційні фонди, зробивши їх непридатними для ключових індексів, таких як MSCI USA та MSCI World.

Виключення може спричинити мільярди пасивних відтоків і підвищити волатильність у $MSTR, яка вже приблизно на 70% нижча від свого історичного максимуму.

Ставки виходять за межі MicroStrategy. Захист Сейлора кидає виклик традиційним нормам фінансів (TradFi ), запитуючи, чи можуть компанії, що базуються на Bitcoin, зберігати доступ до пасивного капіталу без того, щоб їх називали фондами.

MicroStrategy володіє 649 870 біткоїнами, із середньою вартістю $74 430 за монету. Вартість підприємства становить $66 мільярдів, і компанія покладалася на акції та структуровані боргові пропозиції для фінансування стратегії накопичення біткоїна.

Рішення MSCI, яке очікується до 15 січня 2026 року, може перевірити життєздатність таких гібридних казначейських моделей на публічних ринках.