Ціна біткоїна продовжує коливатися вище $110 000, але почала демонструвати тиск на продажі в останній тиждень вересня.

Кілька ончейн-метрик і макроекономічних сигналів тепер попереджають, що ралі BTC, можливо, видихнулося. Що це за тривожні знаки? Подробиці нижче.

Sponsored3 попереджувальні сигнали для ціни біткойна в останній тиждень вересня

Історичні дані свідчать, що вересень несе в собі «прокляття», яке триває понад десятиліття. Це незмінно був найслабший місяць у році. Оскільки залишилося трохи більше тижня, ця модель загрожує повторитися в міру накопичення негативних сигналів.

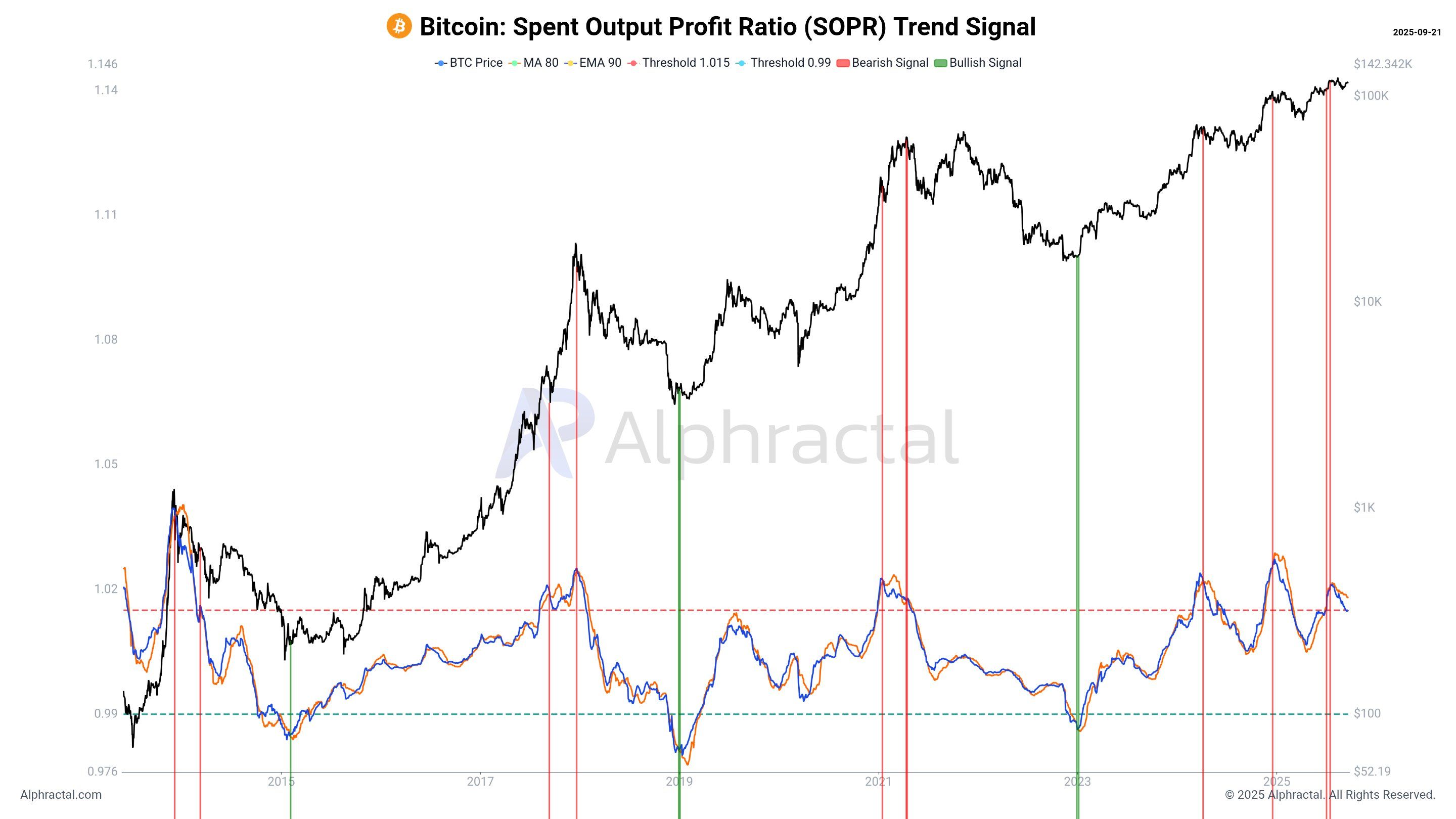

Ончейн-сигнал: SOPR вказує на те, що прибутковість вичерпується

Аналітик Жоао Ведсон, засновник Alphractal, підкреслив, що трендовий сигнал коефіцієнта відпрацьованого виробничого прибутку (SOPR) миготить ведмежим.

SOPR визначає, чи є транзакції Bitcoin у мережі прибутковими чи збитковими. Показник вище 1 означає, що продавці отримують прибуток (продають BTC вище за ціну покупки). Показник нижче 1 означає, що продавці перебувають у збитку (продають нижче собівартості).

Наразі SOPR залишається вище 1, але має тенденцію до зниження. Це говорить про те, що прибутковість від ончейн-транзакцій згасає.

Sponsored SponsoredІсторично склалося так, що червоні зони на графіку позначають піки біткойна, як це показано протягом кількох минулих циклів. Ведсон пояснив, що інвестори, як правило, накопичують BTC занадто пізно і за надмірно високими цінами в такі часи.

«Трендовий сигнал SOPR чудово сигналізує, коли прибутковість блокчейну вичерпується. Ніколи в історії біткоіни інвестори не накопичували BTC так пізно і за такими високими цінами», – сказав Жоао Ведсон.

Ведсон також зазначив, що ціна реалізації короткострокових власників (STH) становить $111 400, що близько до поточного ринкового рівня. Будь-яке падіння нижче цього порогу може спровокувати продаж стоп-лосс. Тривожним є те, що BTC вже впав нижче цього рівня в останній тиждень вересня.

Крім того, незважаючи на вищу ціну біткойна, ніж у попередніх циклах, коефіцієнт Шарпа слабший. Це означає, що прибутковість з поправкою на ризик нижча, як і потенційний прибуток.

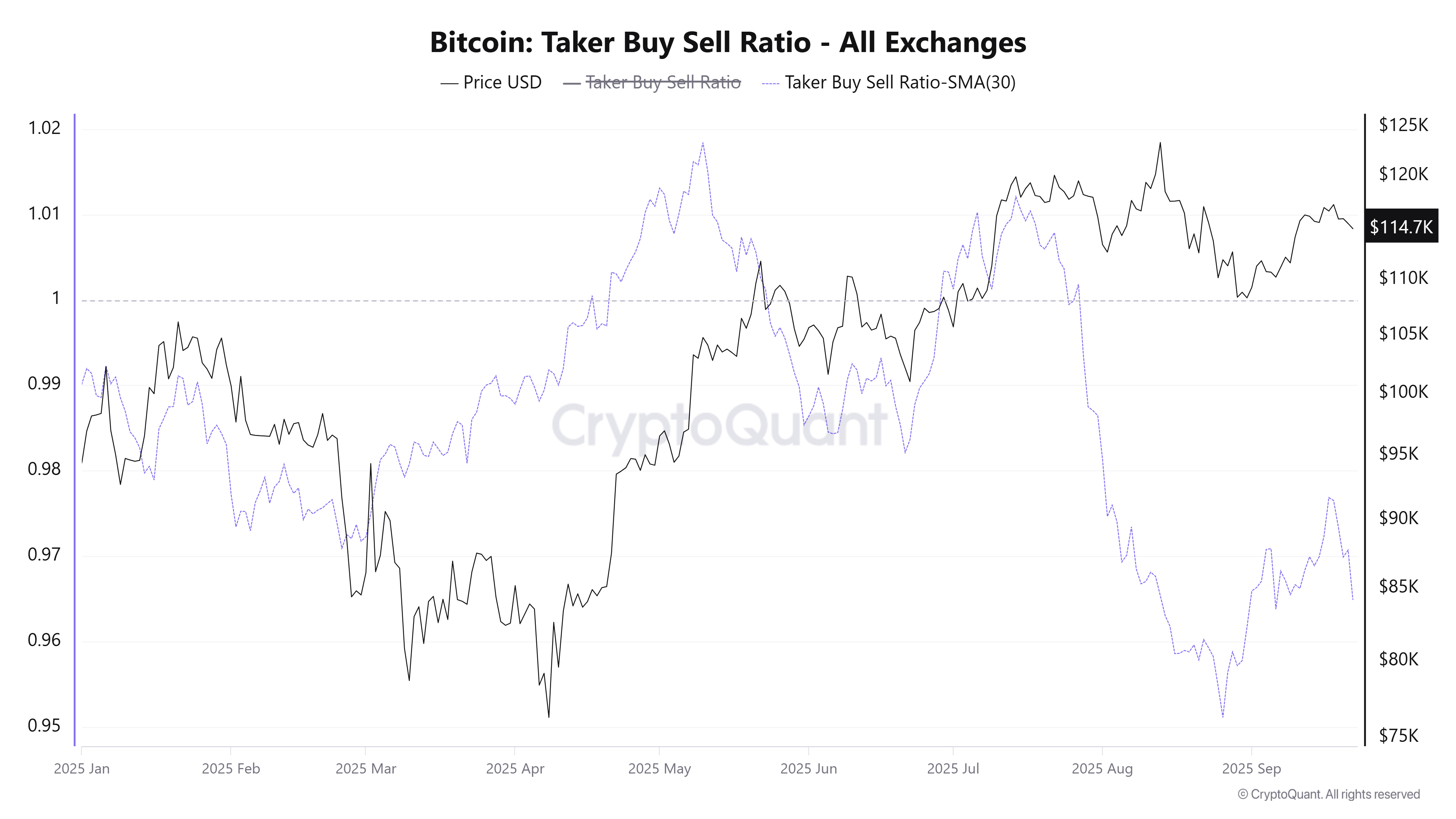

Sponsored SponsoredСигнал обміну: співвідношення купівлі/продажу тейкера різко падає, домінує тиск продажів

Дані CryptoQuant показують, що співвідношення купівлі/продажу тейкера на всіх біржах впало нижче 1 за останні тижні. 30-денна проста ковзна середня (SMA30) також слідує цій низхідній тенденції.

Це вказує на те, що активний обсяг продажів (продаж тейкером) зараз випереджає покупки, що відображає негативні настрої трейдерів. Історично склалося так, що коли цей коефіцієнт залишається нижче 1, біткойн часто стикається з низхідним тиском, особливо коли ціни вже близькі до рекордно високих рівнів.

Це явна ознака того, що бичачий імпульс слабшає. Без нового припливу капіталу в останній тиждень вересня може відбутися розворот.

SponsoredМакросигнал від DXY

Після нещодавнього зниження ставки Федеральною резервною системою індекс долара США (DXY) відновився. Він піднявся з 96,2 пункту до 97,8 бала.

Деякі аналітики попереджають, що зворотна кореляція між DXY та BTC може повернутися, що створить ризики зниження ціни біткоїна.

Аналітик Кілла окреслив більш широкий сценарій: якщо індекс DXY продовжить відновлюватися, біткоїн може розвернутися — так само, як це було в 2014, 2018 і 2021 роках.

Ці три сигнали – ончейн, біржовий і макро – підсилюють вересневе прокляття біткойна. Якщо історія повториться, то останні дні місяця можуть це підтвердити.