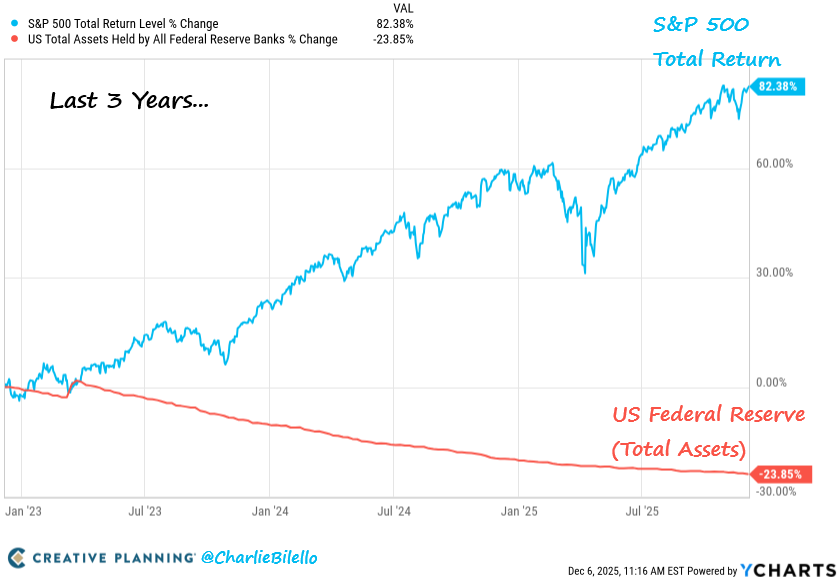

Індекс S&P 500 зріс на 82% за три роки, попри те що Федеральна резервна система (ФРС) скоротила свій баланс на 27%.

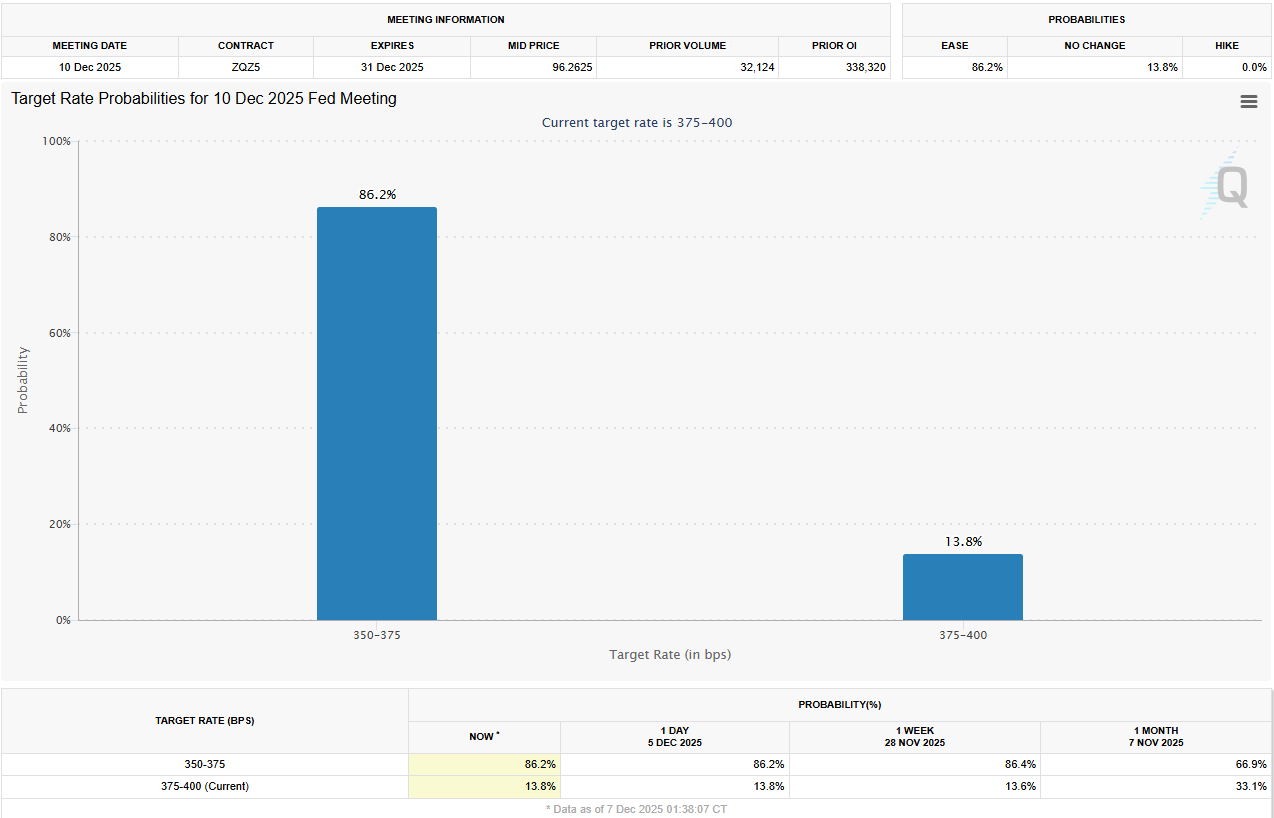

Ринки оцінюють імовірність зниження ставки на 25 базисних пунктів цього тижня у 86%. Проте економічна напруженість та дискусії щодо змін у керівництві ФРС можуть зробити напрям монетарної політики менш визначеним.

Динаміка ринку перевершує традиційні теорії ліквідності

Ралі на ринку акцій, що відбулося в період кількісного посилення, поставило під сумнів усталені ринкові переконання.

SponsoredДані, оприлюднені Чарлі Білелло, демонструють зростання S&P 500 на 82% на тлі скорочення активів ФРС майже на чверть.

Така розбіжність свідчить про те, що на довіру інвесторів тепер впливають фактори, які виходять за межі політики центрального банку. Аналітики виокремлюють альтернативні джерела ліквідності, що підживлюють це зростання:

- Бюджетний дефіцит,

- активні програми зворотного викупу акцій корпораціями,

- приплив іноземного капіталу, а також

- стабільні банківські резерви, що компенсують ефект кількісного посилення.

Аналітики EndGame Macro пояснюють, що ринки реагують на очікування щодо майбутньої політики, а не лише на поточні обсяги балансу.

Водночас приріст сконцентрований у невеликій групі технологічних компаній із надвеликою капіталізацією. Як наслідок, загальні ринкові показники приховують слабкість окремих секторів, що пов’язана з фундаментальними економічними чинниками.

Психологічний аспект ліквідності також має значну вагу. Ринки реагують на прогнозовані зміни в політиці, а не тільки на поточні умови. Таке орієнтоване на майбутнє мислення дозволяє акціям зростати навіть тоді, коли ФРС дотримується жорсткої монетарної позиції.

Sponsored SponsoredЕкономічна напруженість маскується зростанням акцій

Високі показники фондового ринку маскують глибшу економічну напруженість. Кількість корпоративних банкрутств наближається до 15-річних максимумів на тлі зростання вартості запозичень. Одночасно збільшується прострочена заборгованість споживачів за кредитними картками, автокредитами та студентськими позиками.

Сектор комерційної нерухомості зазнає тиску через зниження вартості активів та ускладнення умов рефінансування. Ці проблеми не знаходять відображення у провідних фондових індексах, оскільки менші компанії та вразливі сектори в них представлені недостатньо. Зв’язок між динамікою індексів та загальним станом економіки наразі значно ослаб.

Цей розрив вказує на те, що фондові ринки переважно відображають стійкість великих корпорацій. Компанії зі здоровими балансами та обмеженою залежністю від споживчого попиту демонструють хороші результати, тоді як інші, що покладаються на кредитування або дискреційні витрати, стикаються з перешкодами.

Такий економічний дуалізм ускладнює завдання для Федеральної резервної системи. Хоча провідні фондові індекси сигналізують про сприятливі фінансові умови, базові дані виявляють посилення тиску, що впливає на численні сектори економіки.

Репутація ФРС під тиском на тлі зниження ставки

Численні інвестори та аналітики почали ставити під сумнів напрям дій та ефективність ФРС. Джеймс Торн охарактеризував відомство як «роздуте» та таке, що «запізнюється з реакцією», закликаючи менше покладатися на коментарі регулятора для отримання ринкових сигналів.

SponsoredМіністр фінансів Скотт Бессент під час нещодавньої дискусії висловив гостру критику на адресу відомства.

«ФРС перетворюється на універсальний базовий дохід для докторів економічних наук. Я не знаю, чим вони займаються. Вони ніколи не мають рації… Якби авіадиспетчери так працювали, ніхто б не сідав у літак», – повідомив один із користувачів, цитуючи Бессента.

Такі погляди свідчать про зростання сумнівів щодо здатності ФРС прогнозувати економічні цикли та оперативно реагувати. Критики стверджують, що регулятор, як правило, відстає від ринків, що лише посилює невизначеність.

Попри це, ринок очікує зниження ставки на 25 базисних пунктів цієї середи.

Невизначеність у керівництві та ризики для інфляції

Зміна керівництва Федеральної резервної системи додає волатильності прогнозам щодо її політики. Кевін Хассетт вважається найімовірнішим наступником Джерома Павелла. Відомий своєю «голубиною» позицією, Хассетт може запровадити більш м’яку політику, що потенційно підвищить інфляційні очікування.

Sponsored SponsoredЦя перспектива вже вплинула на ринки облігацій. Дохідність 10-річних казначейських паперів зросла, оскільки інвестори оцінюють, чи не призведе м’якша монетарна політика за нового керівництва до прискорення інфляції. Окрім найближчих знижень ставок, ринки також закладають у ціни загальний курс на монетарне стимулювання.

Інвестори прогнозують ще два зниження ставки на 25 базисних пунктів у 2026 році, імовірно в березні та червні. Якщо Хассетт очолить ФРС вже в лютому, решту свого терміну Павелл може провести на другорядних ролях.

Цей перехідний період робить офіційні прогнози політики ФРС менш передбачуваними, оскільки ринки зосереджені на майбутній зміні керівництва.

Ця невизначеність виникає в той час, коли ФРС намагається впоратися з помірною інфляцією, що перевищує цільовий рівень, та підтримати стійкість економіки в умовах жорсткіших фінансових умов. Помилки в політиці або виборі моменту можуть легко відновити інфляційний тиск або спричинити економічний спад, якого можна було б уникнути.

Історичні тенденції надають певний контекст. Чарлі Білелло зазначає, що бичачі ринки зазвичай тривають уп’ятеро довше за ведмежі, що підкреслює перевагу складного відсотка над спробами вгадати ринкові коливання.

Поточне ралі може продовжитися, однак концентрація прибутків в окремих активах, економічна напруженість та сумніви щодо підходів ФРС ставлять під питання здатність ринків зберігати таку стійкість в умовах еволюції монетарної політики.