Консолідаційні фази біткойна часто супроводжуються підвищеною невизначеністю серед трейдерів та інвесторів. Такі періоди випробовують терпіння й системність підходу до управління капіталом. Однак саме у ці цикли дисципліновані стратегії здатні відкрити додаткові вікна для акумуляції активів при оптимальних ризиках.

Низка індикаторів наразі вказує: січень може стати етапом входження біткойна у ключову фазу консолідації перед етапом відновлення вартості.

SponsoredБіткойн: 3 сигнали про формування локального дна у січні

Технічний, ончейн- та біржовий аналіз ілюструють формування низки сприятливих ознак для довгострокового відновлення ціни біткойна.

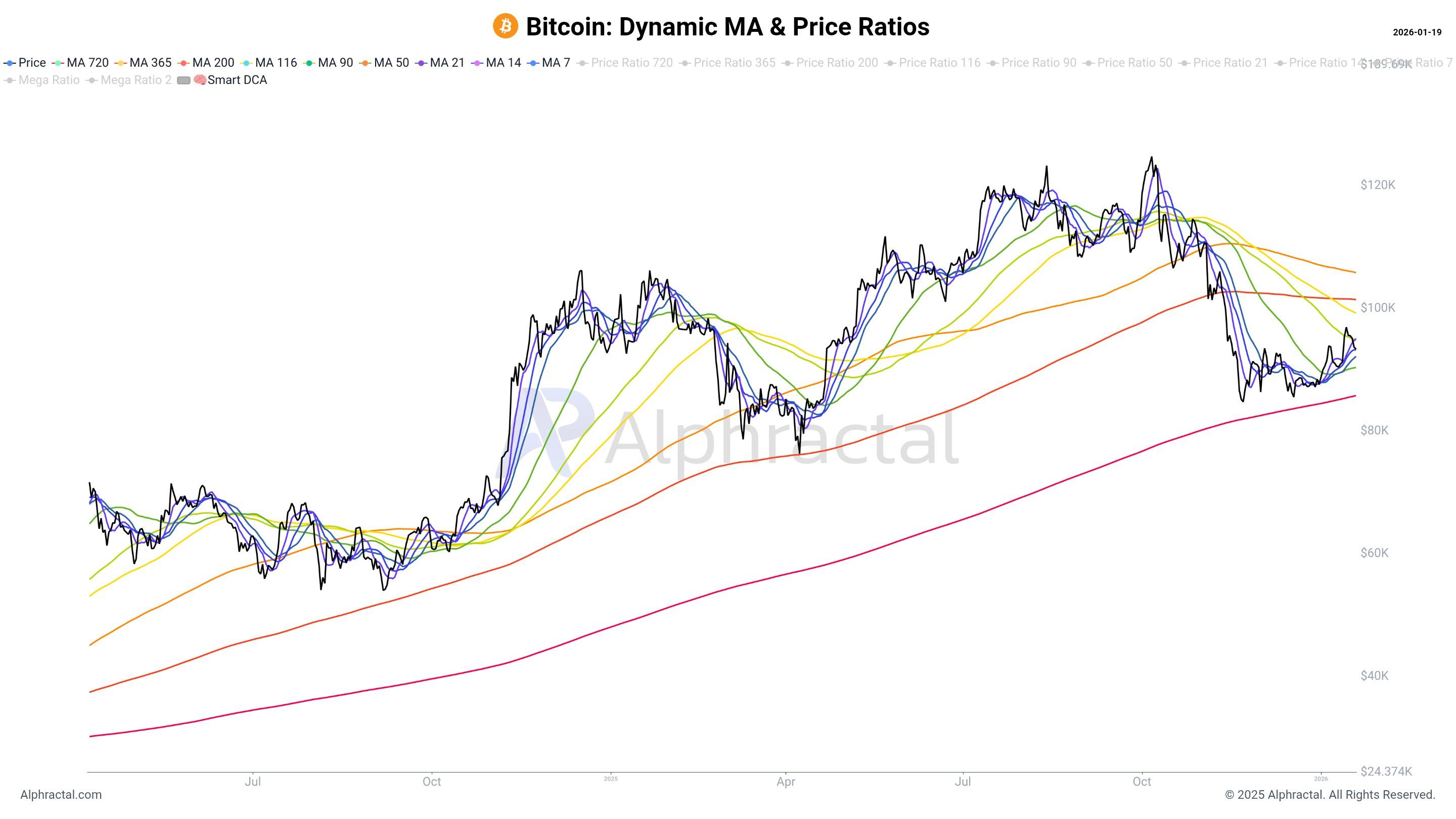

На рівні технічного аналізу біткойн наближений до зони оптимального DCA (усереднення вартості) згідно з динамікою ковзаючих середніх (MA).

За висновками платформи ончейн-аналітики Alphractal, ідеальні зони для довгострокової акумуляції, як правило, встановлюються у фазі, коли вартість BTC знаходиться нижче за всі добові ковзаючі середні — від 7- до 720-денної. Подібний діапазон часто трактується як «безпечна зона»: тут ціна є недооціненою порівняно з домінуючою багаторічною тенденцією.

У цей період біткойн вже опустився нижче більшості відповідних ковзаючих середніх, починаючи з листопада минулого року. Тільки MA720 залишається не порушеним, позиціонуючись поблизу $86 000.

Sponsored Sponsored«Біткойн суттєво наблизився до однієї з найкращих зон для впровадження DCA-стратегії. В історичному розрізі такі діапазони давали виняткові умови для акумуляції на тривалих циклах. Щоб актуалізувати цей сценарій, BTC має просісти нижче $86 000», — прокоментували в Alphractal .

Фіксація біткойна нижче $86 000 не тотожна негайному формуванню цінового дна. Хронологічний аналіз відзначає: період пробою від MA7 до MA720 зазвичай розтягується на декілька місяців.

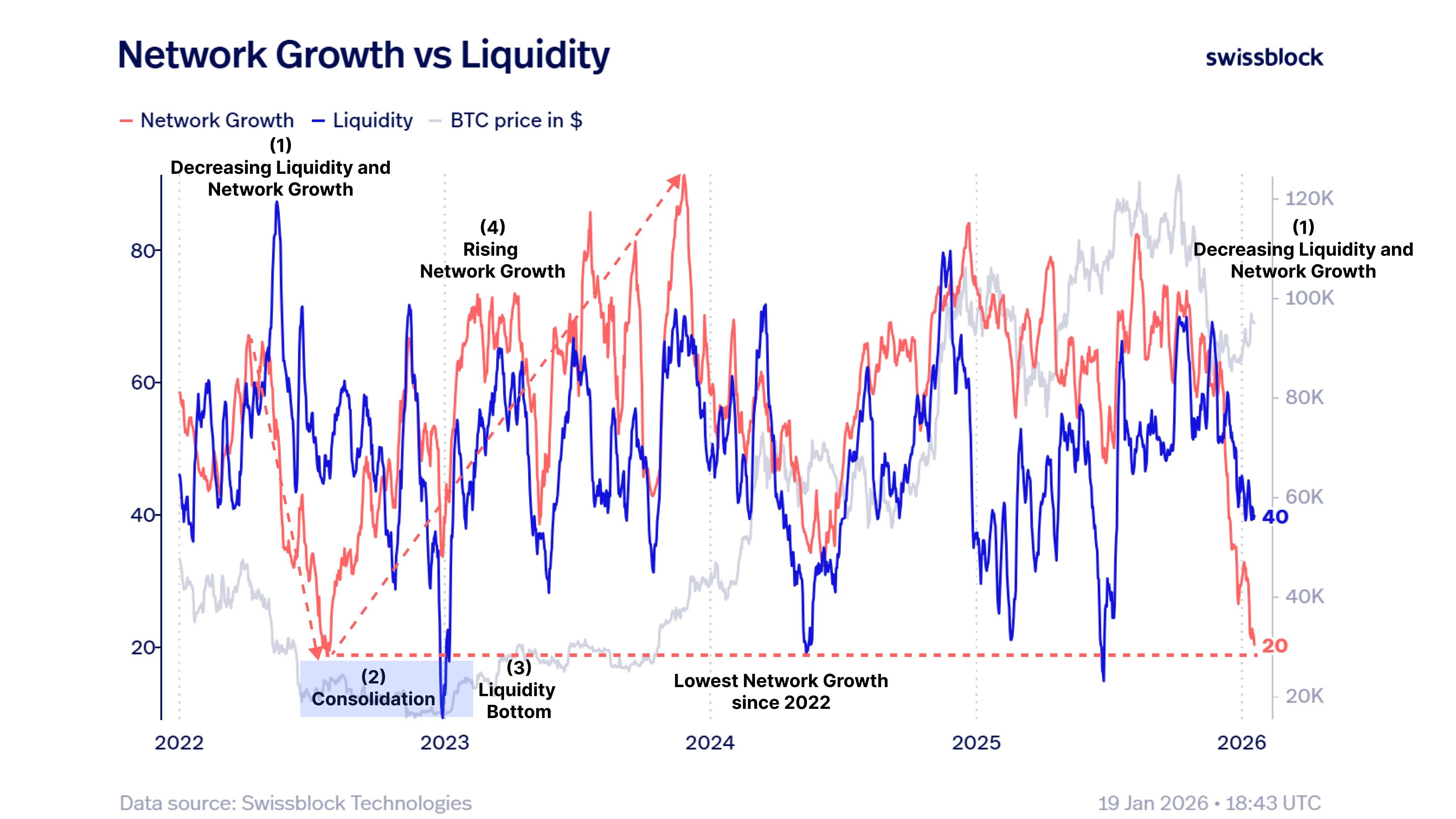

Окрім цього, ончейн-показники ілюструють мінімальний за кілька років рівень темпів зростання мережі біткойна. Це трактують як потенційно несприятливу динаміку — та історичний шаблон доводить: низький темп розвитку екосистеми часто випереджає перехід до етапу відновлення.

Інвестиційний фонд та аналітична структура Swissblock зазначає: поєднання слабкої активності мережі з низькою ліквідністю вказує на подальші сценарії акумуляції або тривалої консолідації перед наступним вагомим зрушенням ціни.

Sponsored Sponsored«Темпи зростання мережі наблизилися до антимінімуму з 2022 року, а ліквідність продовжує скорочуватися. У 2022 році подібна динаміка спричинила тривалий етап консолідації BTC із поступовою реанімацією темпів зростання, хоча ліквідність залишалася на історичному дні», — зафіксували у Swissblock.

Аналітики Swissblock також констатували: для переходу до стійкого бичачого імпульсу необхідні ознаки повноцінного повернення попиту. Якщо поточний сценарій справдиться, за аналогією з 2022 роком, цього року біткойн може отримати ресурс для прориву до історичних максимумів.

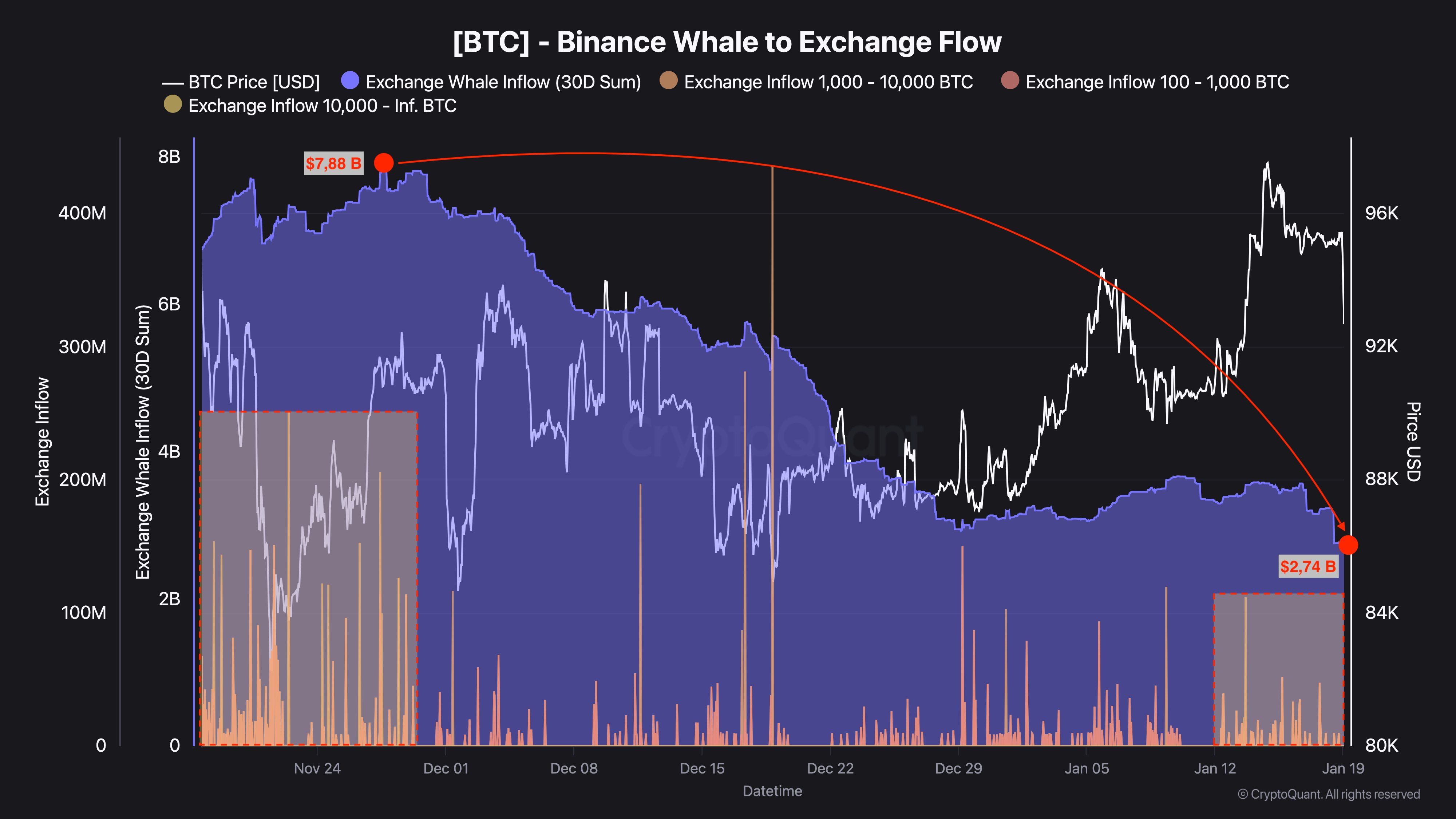

Згідно з біржовою статистикою, навантаження продажу з боку whale (великих учасників ринку) помітно знизилося протягом місяця. Така корекція підвищує стійкість консолідаційної фази та мінімізує ризик нового обвального тиску.

Sponsored

За даними CryptoQuant, обсяги потоків BTC від whale на біржі продемонстрували різке скорочення — особливо на Binance.

Йдеться про транзакції від 100 до понад 10 000 BTC: у листопаді 2025 року їхній місячний еквівалент перевищував $8 млрд, наразі знизився до приблизно $2,74 млрд. Такий маневр значно знижує пропозицію на стороні продажу. Це сприяє стабілізації наявної структури підтримки й закріплює потенціал для подальшого відновлення котирувань.

Сукупність технічних тригерів (ниження ціни чи торгівля нижче ключових ковзаючих середніх), ончейн-факторів (повільне зростання мережі) та біржових метрик (ослаблення тиску з боку whale) вказує на ймовірність входження біткойна у фазу оптимальної консолідації для формування локального цінового дна.

Водночас наявний масив даних не дозволяє ідентифікувати цінове дно з високою точністю. До того ж поза поточними моделями залишаються окремі значущі зовнішні перепони — наприклад, потенційне підвищення торговельних тарифів унаслідок актуалізації геополітичних ризиків або системних змін, пов’язаних із очікуваною ротацією керівництва Федеральної резервної системи.