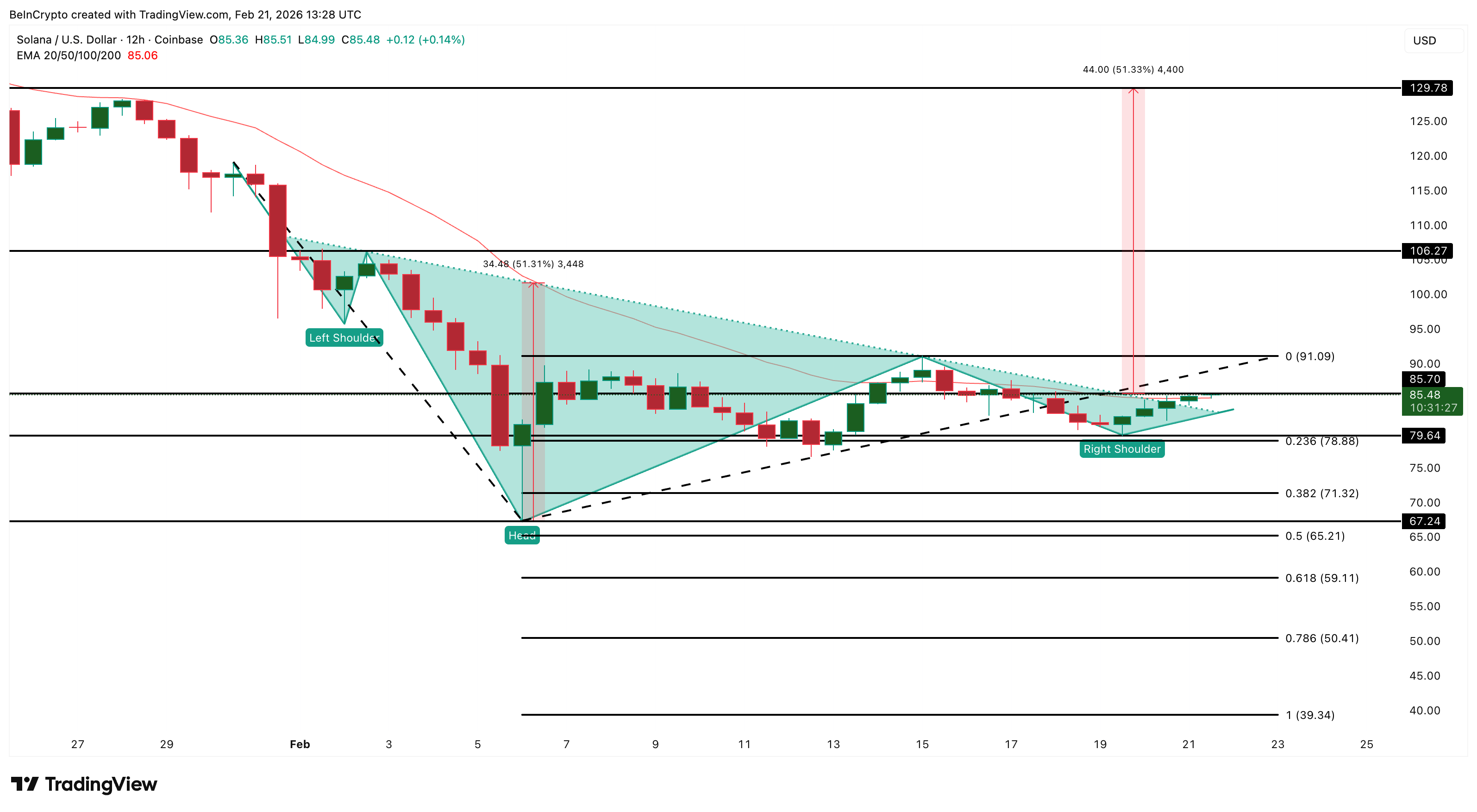

Вартість Solana зросла на 2,9% за останні 24 години та перевищила ключову лінію «шиї» інверсної фігури «голова й плечі» на 12-годинному ціновому графіку. Такий прорив зазвичай свідчить про зміну тенденції та демонструє понад 50% потенціал подальшого зростання.

Проте цей прорив відбувається в умовах інтенсивного виходу довгострокових власників активу та швидкого нарощування кредитного плеча в деривативах. Подібна сукупність сигналів формує класичний ризик «bull trap» (бичача пастка), коли ранні покупці можуть втратити позиції у разі втрати імпульсу.

Breakout сигналізує про потенціал зростання на 50%

Прорив також відновив Solana вище 20-періодної експоненціальної середньої (EMA), яка є загальноприйнятим трендовим індикатором. Дане значення сигналізує про повернення сили тренду.

Утім, під час попередньої подібної ситуації на початку лютого вихід вище EMA не закріпився — ціна згодом впала майже на 12%.

Паралельно між 2 і 21 лютого, на момент підготовки матеріалу, формується прихована ведмежа дивергенція. За цей період ціна Solana створила нижчий максимум, тоді як індекс відносної сили (RSI) показав вищий максимум.

Необхідні детальніші аналітичні огляди? Оформіть підписку на щоденний Crypto Newsletter від редактора Харша Нотарії за посиланням.

Ця дивергенція означає послаблення сили попиту навіть за умов зростання технічних індикаторів. Такі ситуації зазвичай передують відкатам, – прорив залишається нестійким за відсутності наполегливої переваги покупців. Аналогічна дивергенція фіксувалась із 2 по 15 лютого, тоді вона завершилась 12% зниженням.

Дана ведмежа дивергенція вважається актуальною, доки Solana не підніметься вище $85,70. Подолання цієї позначки тимчасово послабить поточний сигнал про розворот. Однак загальний ризик для динаміки ціни Solana залишиться доти, доки не буде перевищено більш значущі рівні опору.

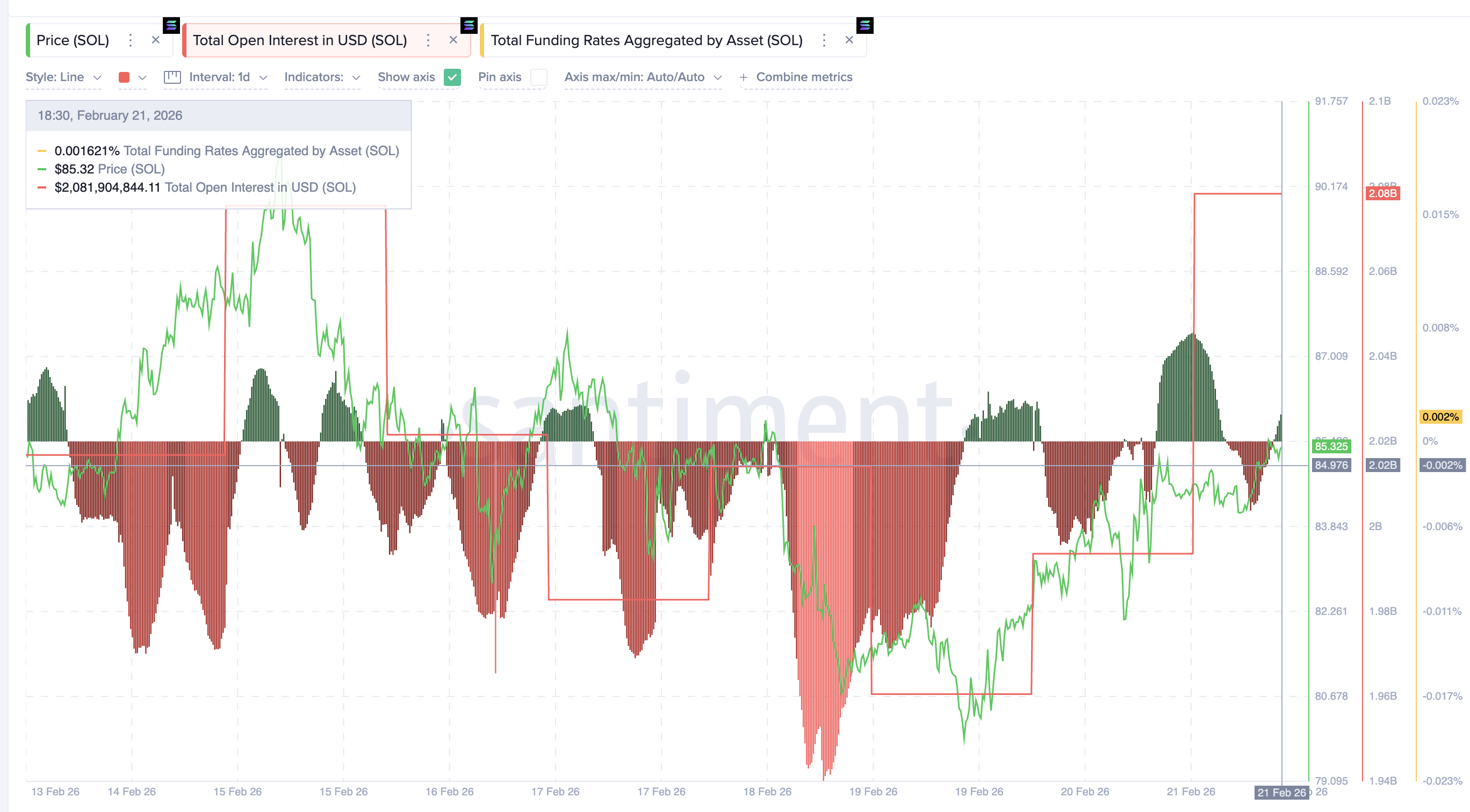

Open Interest зростає, а позитивна ставка фінансування сигналізує про пастку

Похідні дані підтверджують реакцію трейдерів на прорив. Відкритий інтерес збільшився з $1,96 млрд (20 лютого) до $2,08 млрд (21 лютого). Це зростання становить 6,1% лише за одну добу.

Відкритий інтерес — показник сукупної номінальної вартості відкритих ф’ючерсних контрактів. Зростання цього показника під час проривів означає, що учасники ринку переважають відкриття нових позицій, а не ліквідацію попередніх.

Паралельно ставки фінансування перейшли до позитивних – 0,0016% після нещодавнього від’ємного значення. Funding rate — це виплати між трейдерами long і short на безстрокових ф’ючерсах: позитивна ставка вказує на переважання довгих позицій (long), оскільки покупці сплачують продавцям.

Подібне поєднання демонструє, що трейдери активно відкривають нові кредитні позиції з опорою на останній прорив графіку. Це важливо, адже для формування «bull trap» потрібні покупці, яких згодом може «замкнути» падінням. Зростання відкритого інтересу й позитивна ставка фінансування відбивають очікування подальшого росту. За умови провалу сигналу прориву, такі позичальники будуть вимушено продавати актив, що здатне прискорити низхідну корекцію.

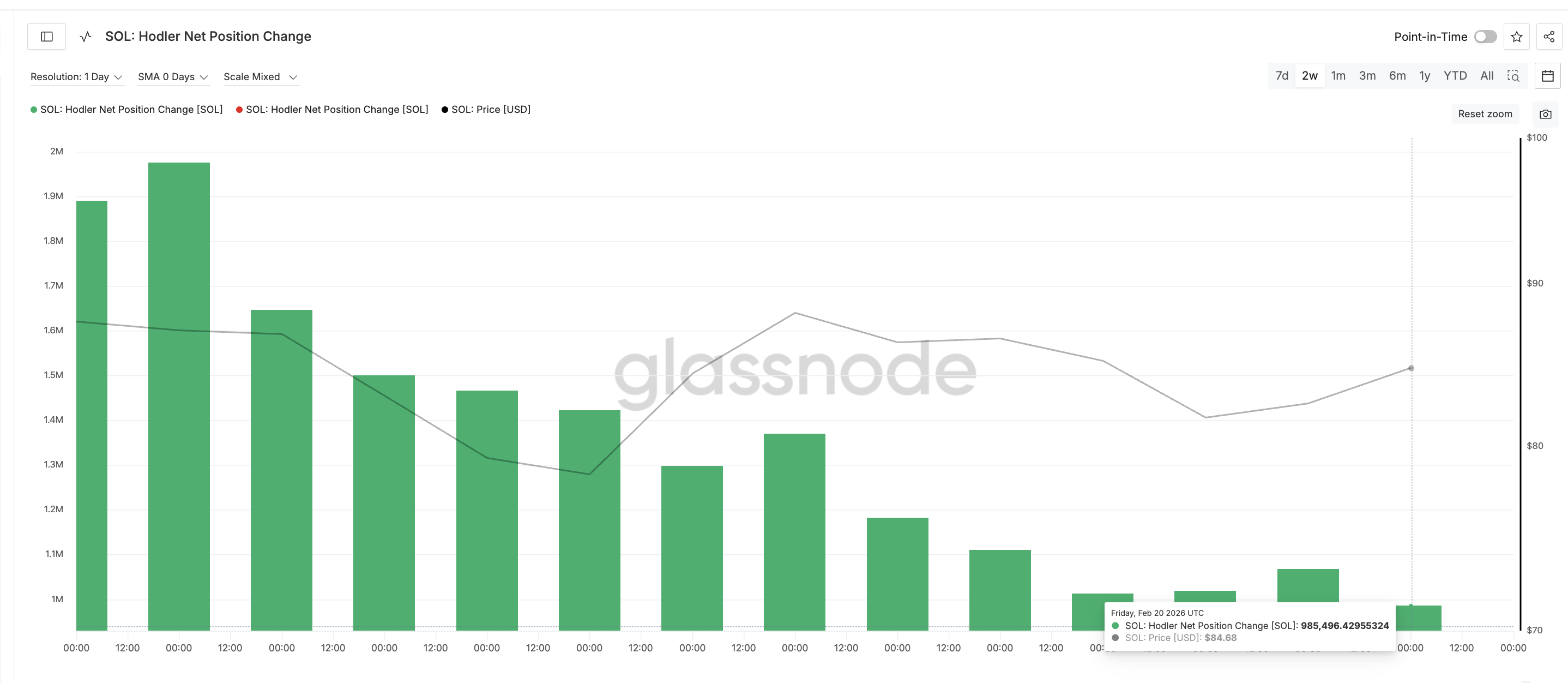

Solana: Зниження чистої позиції холдерів вказує на вихід довгострокових інвесторів

Найбільш суттєвий попереджувальний сигнал надходить від аналізу поведінки довгострокових власників. Метрика Hodler Net Position Change відстежує 30-денну ковзну зміну в чистій сумі активу, утримуваного інвесторами із строком холду щонайменше 155 днів. Показник дозволяє оцінити – досвідчені тримачі накопичують чи розпродають актив.

8 лютого кількість SOL у довгострокових гаманець склала майже 1,98 млн. До 20 лютого цей показник скоротився до 0,99 млн – зменшення майже на 50%.

Це свідчить: на тлі класичної бичачої фігури інверсної «голова й плечі» довгострокові тримачі вдвічі скоротили чистий обсяг накопичень.

Зазвичай такі власники формують накопичення перед висхідним імпульсом і поступово розпродають на локальних піках. Гальмування або навіть вихід цих учасників ринку зменшує потенційну стійкість прориву.

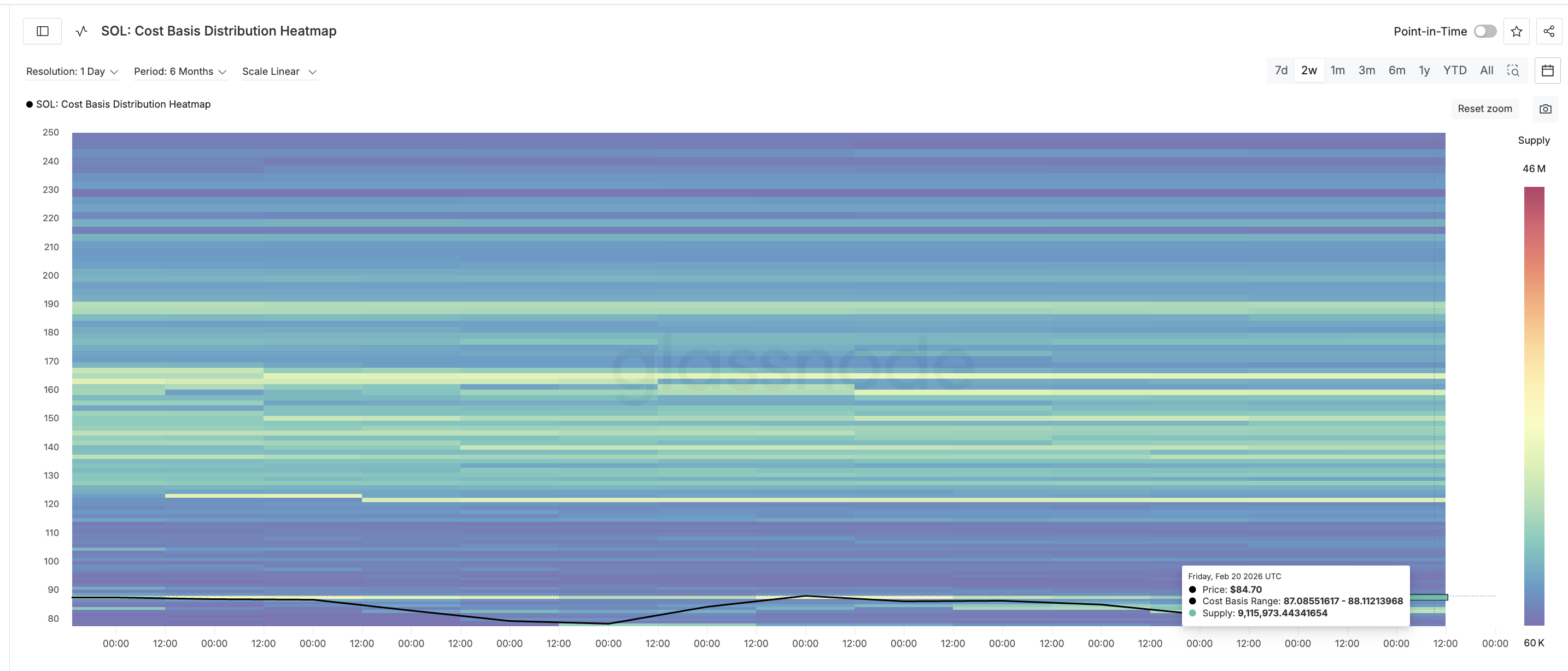

Solana: кластер собівартості на $91 формує фінальний рівень підтвердження ціни

Згідно з даними Cost Basis Heatmap, можна визначити зони, в яких інвестори здійснювали купівлі. Такі цінові діапазони виконують роль опорних кластерів, оскільки тримачі часто фіксують профіт або закривають позиції приблизно біля власного break-even.

Найближчий сильний кластер – між $87 і $88, де зосереджено близько 9,12 млн SOL. Це створює негайний опір для подальшого цінового просування.

Підйом вище $85,70 є початковим ключовим кроком. Це послабить приховану ведмежу дивергенцію, водночас посилить ймовірність справжнього прориву. Однак істотно важливішою залишається область $91,09.

Цей рівень знаходиться безпосередньо над найближчим істотним опором за вартості придбання. У разі пробою локальна пропозиція буде поглинута, що засвідчить достатню активність покупців для стійкого закріплення вище бар’єра. Продаж із мотивацією вийти на рівнях беззбитковості, очевидно, виявиться незначним.

У разі якщо Solana підніметься вище $91,09, стане реалістичною ціль для моделі «перевернута голова і плечі» поблизу $129,78. Це приблизно на 50% вище від зони прориву.

Попри потенційний апсайд, зберігаються суттєві фактори негативу. При зниженні Solana нижче $78,88 конфігурація «перевернута голова і плечі» зазнає деформації, послабиться перспективність відпрацьовування патерну.

Втрата $67,24 цілком анулює формацію. Такий рух майже напевно спричинить масові ліквідації довгих позицій через зростання кредитного плеча на короткому горизонті. Поточна позиція курсу Solana є точкою рівноваги.

Зростання відкритого інтересу на 6,1%, поява позитивних фінансових ставок і зменшення пропозиції довгострокових власників на 50% підкреслюють наявність взаємовиключних тенденцій.

Пробиття $91 верифікує прорив і відкриває маршрут до $129. Зниження нижче $78 принципово підвищує ймовірність «пастки для биків». Втрата позначки $67 підтвердить повну неспроможність проривного сценарію.