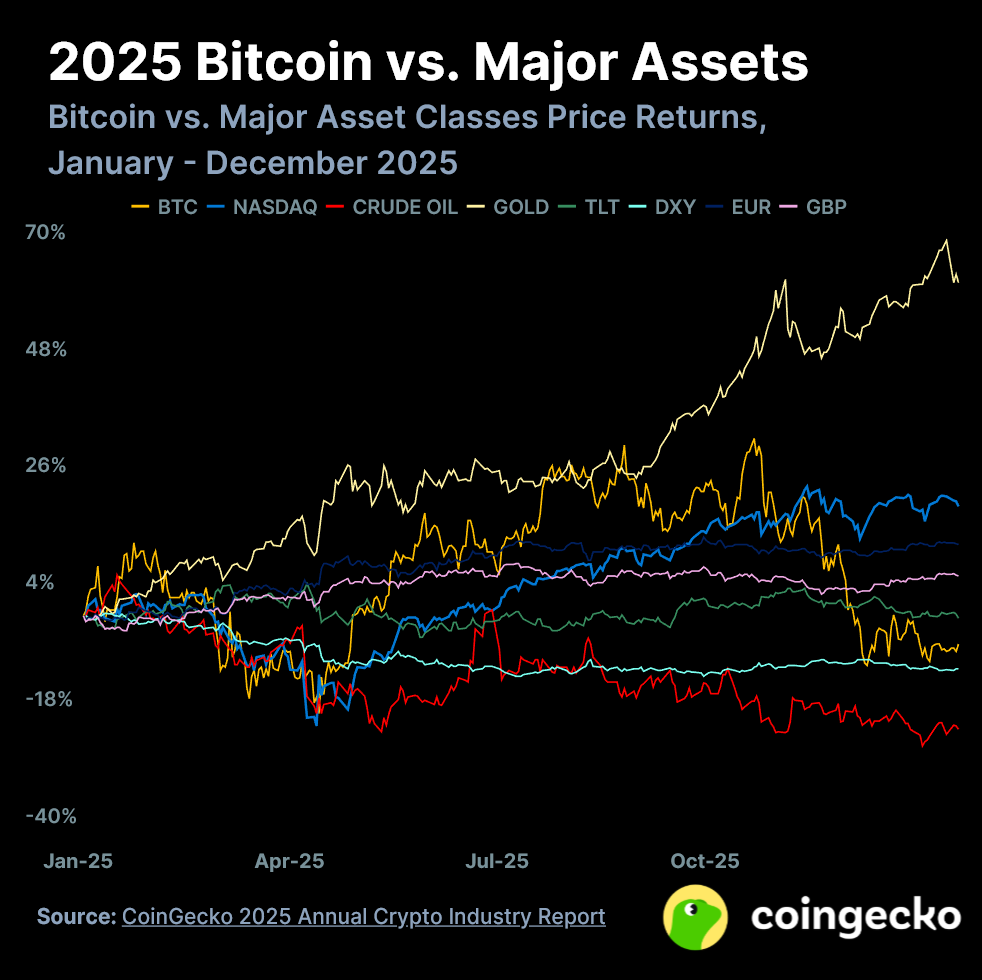

Протягом 2025 року золото зафіксувало зростання, нафта продемонструвала відчутне падіння, а динаміка біткойна залишалася переважно стагнаційною. Паралельно корпоративні скарбничі структури комплексно реалізували покупки криптовалюти на десятки мільярдів доларів. Сукупний вплив цих трендів ілюструє трансформацію ринків під впливом тарифів, змін у ліквідності та інституційної стратегії на порозі 2026 року.

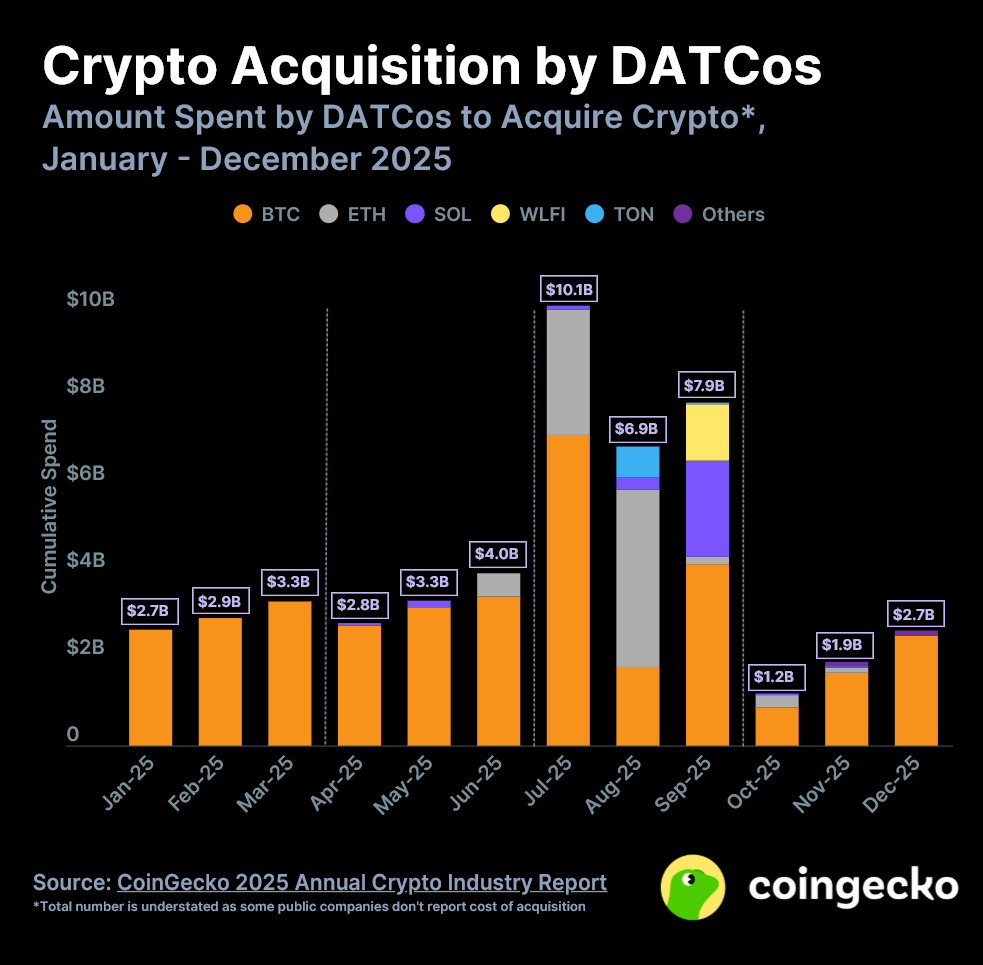

Дані CoinGecko фіксують динамічно поляризований рік. Золото зросло на 62,6%, тоді як нафта здешевшала на 21,5%. Біткойн завершив рік із негативним результатом −6,4%. Водночас компанії Digital Asset Treasury (DATs) акумулювали майже $50 млрд у біткойн та Ethereum, зосередивши понад 5% сукупної емісії цих активів.

Золото зростає на тлі невизначеності через мита

Стрімке зростання золота співпало з посиленням тарифної політики. Торгові бар’єри посилюють невизначеність, знижують довіру до стабільності національних валют у середньостроковій перспективі й стимулюють захисні стратегії. Золото реагує позитивно саме на такий макроекономічний мікс – цей актив традиційно вважається універсальним інструментом хеджування.

На відміну від активів зі зростаючим потенціалом, золото не залежить від розширення ліквідності. Його крива відчутно чутлива до ризиків регуляторної політики та політико-геополітичних шоків. В умовах наростаючих тарифних загроз і ускладнення глобальної торгівлі саме золото перетворюється на пріоритетний захисний актив.

Нафта поглинула шок зростання, а біткойн уповільнився

Нафта перебувала по інший бік цього «диференціалу». Підвищення тарифів сповільнює ділову активність, провокує зниження обсягів промислового виробництва й скорочує обсяги морських перевезень. Наслідком стає ослаблення попиту на енергоресурси.

Sponsored SponsoredКотирування нафти знизилися на 21,5% протягом 2025 року – надлишкова пропозиція залишилася стабільною, а виробництво поза межами OPEC прискорилося. Втрати нафтяних цін у тарифних режимах часто виступають проксі для економічного зростання — коли економічна активність сповільнюється, ціни на нафту демонструють аналогічну динаміку.

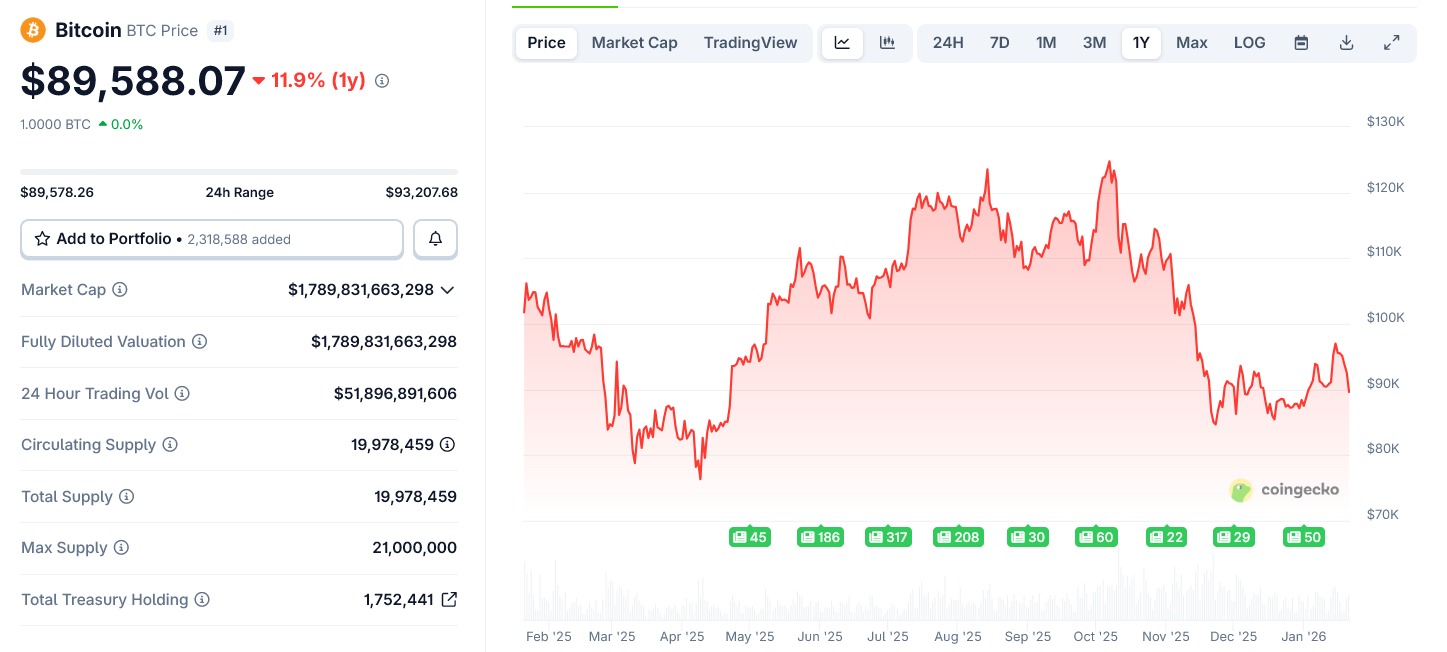

Річний показник для біткойна – -6,4% – інтерпретується як результат протиборства протилежних чинників. Тарифна політика підвищує невизначеність – теоретично вигідну для активів-хеджів, проте одночасно формує дефіцит дискреційної ліквідності. Додатково, інфляція у США залишалася помірною, але не піддавалася значному зниженню, що підтримувало жорсткі фінансові умови.

Підсумковий результат – тривала консолідація після жовтневої хвилі ліквідацій. Біткойн не девальвував за нафтовою траєкторією, але й не виконав стрибкоподібного росту як золото. Головним сигналом для активації руху слугувало припинення додаткового тиску на ліквідність.

Тиск фіату наразі залишається стриманим

Попри тарифний тиск, що фактично функціонував як непряма форма внутрішньої фіскальної напруги, інфляційна динаміка утримувалася в контрольованих межах. Зростання витрат було повільно транслюване від імпортерів і ритейлерів до кінцевих споживачів, тобто механізм перенесення залишався інерційним. Це обмежило інфляційне навантаження за макроекономічними показниками, хоча реальна купівельна спроможність методично знижувалася.

Така поступова модель «тихої ерозії» не викликала масових ринкових коливань, обмежуючи ризикову активність учасників. Через це криптовалюти залишались у межах цінового коридору, а не демонстрували радикальні тренди.

SponsoredПокупці облігацій США акумулювалися під час рестарту

На тлі слабкої цінової динаміки DATs проводили масштабні акумулятивні операції. Витрати за 2025 рік сягнули $49,7 млрд, причому приблизно половина цих обсягів була сконцентрована у другому півріччі. До кінця року портфель DATs зріс до $134 млрд — це еквівалент збільшення на 137% проти минулого року.

Вказана стратегія відображає орієнтацію на довгострокову вартість. Скарбничі інвестори схильні приймати підвищену волатильність задля доступу до лімітованої пропозиції. Концентрація біткойна та Ethereum у портфелях таких гравців у період спаду цін посилює позицію «сильних рук», водночас знижуючи ліквідний флоат ринку.

В цілому, 2025 рік став періодом стиснення для криптовалютного ринку. Тарифи переорієнтували інвесторів у бік золота, пригнічували ціни на нафту, а також призупинили новий цикл біткойна, виснажуючи ліквідність. Інституційні інвестори вибудовували стратегічні позиції менш демонстративно, акумулюючи ринкову частку.

Стабілізація тарифного тиску, згасання хвилі продажів — і біткойн знову активізує рух. У 2026 році ринок входить у фазу жорсткішої пропозиції, сконцентрованого розподілу та очевиднішої перспективи подальшого розвитку за умови поліпшення ліквідності.