Після кількох тижнів значного тиску та падіння більш ніж на 12% акції MicroStrategy демонструють спробу стабілізації. Відновлення біткойна поблизу $79 000 на момент підготовки матеріалу частково знизило побоювання щодо середньої ціни придбання цифрових активів компанією – фактор, який тимчасово суттєво впливав на ринкові настрої наприкінці січня.

Впродовж певного періоду інвестори висловлювали занепокоєння, що подальше зниження ціни біткойна може привести MSTR до нереалізованих збитків. Зі зменшенням поточного ризику фокус уваги змістився на перспективу цінового відновлення. Структура кореляцій, капітальні потоки та поточна модель руху ціни засвідчують: акція перебуває у високоризиковому сегменті, де наступний суттєвий рух біткойна вплине на напрямок ціноутворення MSTR на найближчі тижні.

SponsoredБіткойн: як кореляція пояснює швидше падіння MicroStrategy

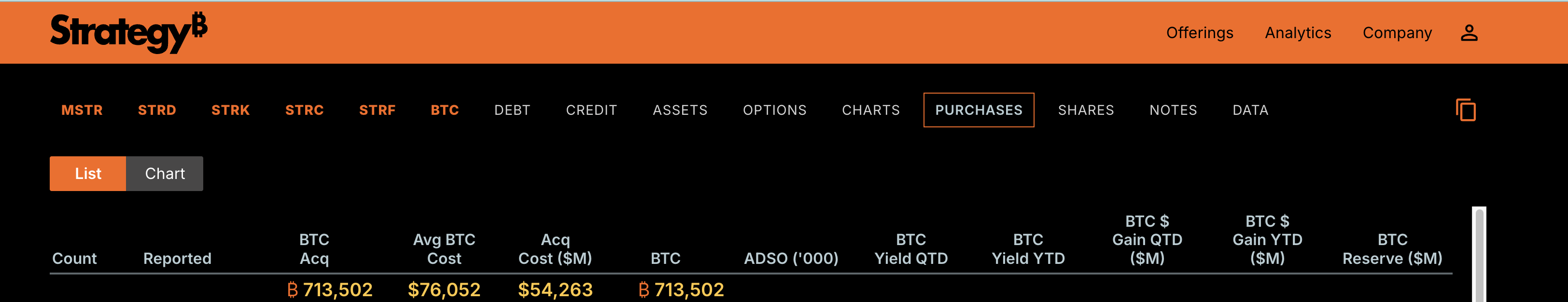

З початку жовтня MicroStrategy втратила близько 62% вартості, тоді як біткойн за аналогічний період знизився приблизно на 38%. Така різниця яскраво ілюструє ефект важеля: показники MSTR поводяться як похідна від біткойна з підвищеним ступенем ризику. За послаблення біткойна MicroStrategy, зазвичай, втрачає більше – через додаткові чинники у балансі, боргові інструменти і специфіку ринкових очікувань.

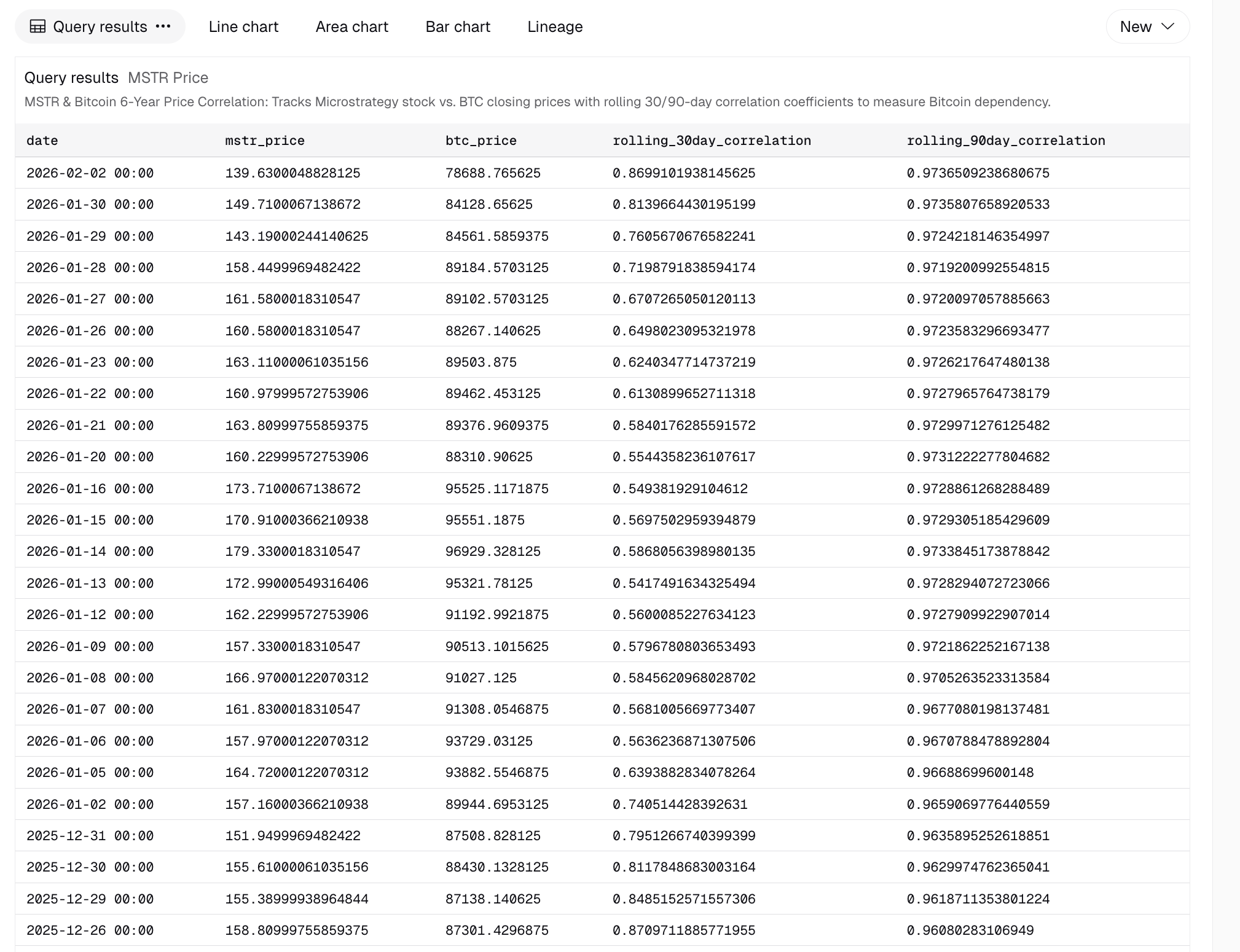

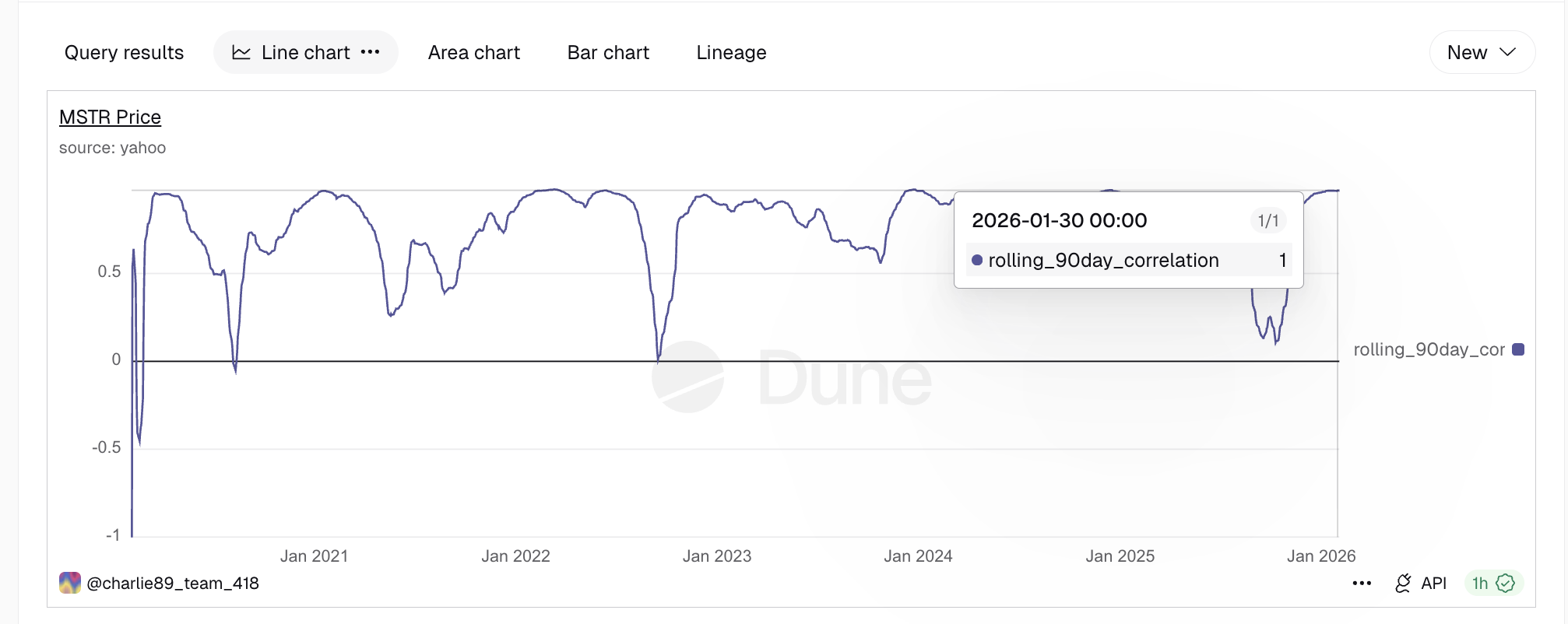

Дані Dune підтверджують цю тенденцію. За 90-денний період ковзаюча кореляція між MSTR і біткойном наближається до 0,97 (майже 1), що означає майже повний рух у синхронному напрямку.

Водночас величина просадки залишається незалежною від спрямованості зв’язку: коефіцієнт кореляції фіксує лише напрям, але не амплітуду руху. Це означає, що MSTR відтворює тренди біткойна, але вплив боргового навантаження й фінансової структури компанії посилює амплітуду цінових коливань.

Такий ефект яскраво проявився наприкінці січня, коли біткойн короткостроково знизився нижче середньої ціни закупівлі MicroStrategy на рівні приблизно $76 000. Ця ситуація спричинила хвилю занепокоєння щодо можливих нереалізованих збитків і додала тиску на котирування акції. Відскок біткойна вище позначки $78 000 знизив ці ризики й частково нормалізував інвесторську оцінку ризиків.

Однак рівень кореляції залишається надзвичайно високим. Якщо біткойн знову продемонструє негативну динаміку, рух котирувань MSTR, ймовірно, відновить спадний вектор, і ризик подальшого зниження зберігається.

Грошовий потік і обсяги торгів подають суперечливі сигнали

Динаміка потоків капіталу свідчить про неоднозначну картину. Chaikin Money Flow (CMF), що вимірює співвідношення надходжень і відтоків коштів на основі ціни та об’ємів торгівлі, демонструє зростання з середини січня. Від 14 січня до 2 лютого котирування MSTR продовжували знижуватися, однак індикатор CMF залишався позитивним. Такий бичачий дивергенційний сигнал розцінюється як акумуляція з боку великих гравців на тлі локальної слабкості ринку.

Потребуєте більше професійної аналітики по токенах? Підписуйтеся на щоденний дайджест редактора Харша Нотарії за посиланням.

Індикатор CMF наразі наблизився до нульового рубежу, що відокремлює чистий приплив від чистого відтоку капіталу. Стійкий прорив вище цієї позначки сигналізуватиме про переважання купівельної активності. Останнє стійке подолання нуля спостерігалося у вересні, після чого акція зросла майже на 25%. Зафіксована поведінка робить CMF одним із ключових тригерів гіпотетичного відновлювального імпульсу.

Водночас обсяги торгів MSTR ілюструють альтернативні тенденції. Індикатор On-Balance Volume (OBV), який оцінює динаміку участі інвесторів через співвідношення обсягу і ціни, послідовно демонструє спадний тренд. У період нещодавнього просідання OBV впав разом із ціною та вийшов нижче висхідної трендової лінії, що характеризує зменшення долі роздрібних учасників і поступове згасання ринку.

Таким чином, сукупність індикаторів демонструє амбівалентність: CMF свідчить про селективне нарощування позицій великими інвесторами, тоді як OBV — про низьку залученість більшості ринкових гравців, що може бути наслідком впливу ситуації із середньою вартістю входу.

За умов розбіжностей між ключовими індикаторами зростати ринку бракує імпульсу. За відсутності суттєвої участі залучених сторін висхідні рухи переважно згасають без розвитку цінових трендів. Відповідно, навіть за раннього позиціонування інституцій, для сталого підвищення котирувань критично необхідна більш переконлива динаміка біткойна.

Sponsored SponsoredMicroStrategy: ключові рівні ціни акцій показують 20% зону рішень

В умовах, коли ончейн-індикатори демонструють суперечливі сигнали, поточні цінові рівні MSTR набули особливої ваги. Найбільш релевантна підтримка концентрується на позначці близько $139. Саме цей рівень витримав декілька спроб прориву та співпадає з корекційним значенням Фібоначчі, що формувалося після жовтневого зниження. Таким чином, наразі це основна цінова зона для ухвалення подальших рішень учасниками ринку.

У разі фіксації добового закриття під $139, ризик розвитку низхідної динаміки значно зросте. В такому випадку котирування потенційно можуть знизитись до межі $107, що передбачає додаткове падіння на приблизно 20%. Подібний сценарій, ймовірно, супроводжуватиметься подальшим ослабленням біткойна. За умови більш глибокої корекції можна прогнозувати збереження ведмежого настрою.

З протилежного боку, перше стратегічне опір – в районі $170, відповідно до 20% вище поточних значень. Впродовж останнього часу цей бар’єр кількаразово стримував спроби відновлення курсу й залишається ключовим обмежувачем зростання. Якщо відбудеться стабільне закріплення вище $170, це покращить загальну технічну структуру та засвідчить повернення інвесторської впевненості. Черговий важливий рівень опору знаходиться в районі $190.

Подолання цього цінового кластеру приведе до переорієнтації тренду на бичачий характер та стане підтвердженням успішної трансформації припливу капіталу у зростання вартості активу.

Станом на поточний момент MicroStrategy торгується поблизу $139. Діапазон ризику – до $107, опір – у районі $170. Даний широкий інтервал становить близько 20% у кожну сторону, що формує двосторонню зону ухвалення рішень. Подальший розвиток подій здебільшого залежатиме від динаміки біткойна: прорив вище $80 000 може стимулювати MSTR протестувати $170, натомість тривала невизначеність схиляє до продовження консолидації. При послабленні біткойна рівень підтримки $139 стає більш вразливим.

До моменту формування чіткого прориву волатильність ймовірно залишатиметься підвищеною, а кожне висхідне відновлення міститиме ризик швидкого розвороту.