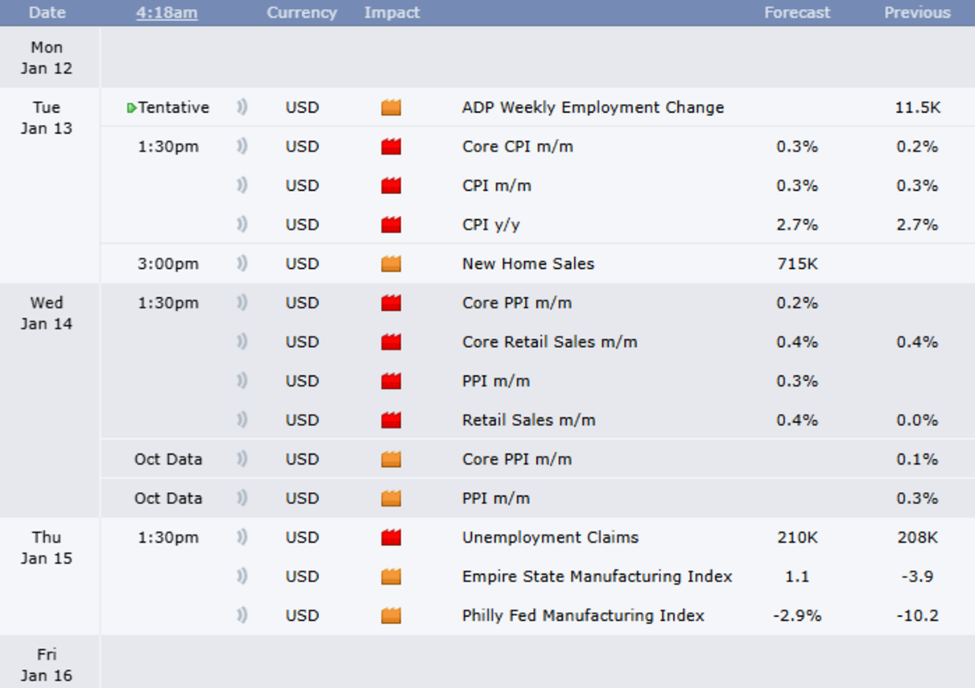

Протягом цього тижня анонсовано публікацію кількох ключових макроекономічних індикаторів США, кожен із яких здатен суттєво вплинути на кон’юнктуру інвестиційних потоків і, відповідно, динаміку ціноутворення біткойна.

Учасники ринку можуть здійснити цілеспрямоване структурування портфелів, орієнтуючись на наступні макроекономічні події протягом періоду з 12 по 17 січня.

Економічні події США: 4 ключові події цього тижня

Чотири основні макроподії зосереджені у проміжку з вівторка по четвер, що підвищує ймовірність підвищеної волатильності біткойна саме у ці дні.

Sponsored

Індекс споживчих цін США за грудень 2025

Випуск Індексу споживчих цін (CPI) у США у вівторок розглядається як ключовий макроекономічний сигнал тижня; на ринку сформовані очікування подальшого зниження темпів інфляційного тренду.

Базові прогнози передбачають значення CPI на рівні близько 2,7% у річному вимірі (ідентично листопадовому результату), а індексу Core CPI — у діапазоні 2,6–2,7%. Це підтверджує тенденцію дезінфляції, що сформувалася з кінця 2025 року.

Передує цьому листопадовий звіт, що виявився нижчим за ринкові очікування; це заклало підґрунтя для надії на пом’якшення монетарної політики Федеральної резервної системи у 2026 році.

Якщо показник CPI виявиться нижчим за прогнози, імовірність зниження ставки до наступного засідання FOMC у кінці січня зросте, що, у свою чергу, тисне на позиції долара США й активізує інтерес до ризикових фінансових активів, зокрема BTC.

У випадку слабших інфляційних показників потенційний висхідний рух біткойна не виключено — пом’якшення умов ліквідності зазвичай стимулює конверсію капіталу у так званий «цифровий аналог золота». У протилежному сценарії, коли реальний індекс перевищить очікування, це може спровокувати короткострокову турбулентність та посилити тиск на актив поблизу $90 000, змінюючи баланс ризиків на користь жорсткішої політики ФРС.

На момент публікації біткойн торгується біля позначки $91 977 – низька інтенсивність коливань створює передумови для можливого імпульсу, якщо CPI буде нижчим за консенсус. У підсумкових розрахунках відчутний акцент зміщений у бік позитивного висновку для BTC: волатильність зберігається, проте у разі пом’якшення монетарної політики перевага — на стороні підвищення.

Sponsored SponsoredPPI США: дані за листопад

Серед інших релевантних макропоказників цього тижня – Індекс цін виробників (PPI), реліз якого відбудеться у середу, охоплюючи дані за листопад 2025 року. PPI виступає провідним випереджувальним індикатором оптової інфляції, часто випереджаючи динаміку споживчого сегмента (CPI).

Очікування зосереджені на стабільному значенні – близько 2,7% у річному обчисленні (аналогічно попереднім релізам); Core PPI залишається близьким, що свідчить про обмеженість інфляційного тиску всередині ланцюжка виробництва попри зовнішньоторговельні ризики.

PPI має суттєве значення для формування очікувань щодо дій ФРС. Помірне зниження індексу підкріплює наратив дезінфляції, що сприятиме подальшому зниженню ставок та активізації ризикових активів, зокрема біткойна, завдяки покращенню ліквідності на фінансових ринках.

Основна тенденція простежується й надалі: зниження виробничої інфляції частково нівелює силу долара та сприяє притоку капіталу до високоліквідних і динамічних фінансових інструментів – BTC, зокрема.

У випадку ж більш високого показника, актуалізуються побоювання щодо тривалого інфляційного тиску (особливо в умовах тарифної риторики), що теоретично може спровокувати зростання дохідності та здійснити тиск на криптовалютний сегмент.

Настрої щодо біткойна на X залишаються стримано оптимістичними; індекс PPI сприймається не як вирішальний драйвер, а більше як додатковий фактор до вівторкового CPI. Якщо показник PPI відповідатиме тренду на охолодження інфляції, потенціал до збереження чи повернення вище $92 000 зберігається.

У разі неочікуваного зростання PPI імовірний короткостроковий рух у діапазон $88 000–90 000. Проте системна стійкість біткойна у відповідних макросценаріях останнього часу дозволяє вважати, що самостійно PPI не стане єдиним рушієм волатильності, але може підсилити більш широку динаміку ризикових активів, якщо макроконтекст сприятливий.

SponsoredВерховний суд: наступний день оголошення рішень

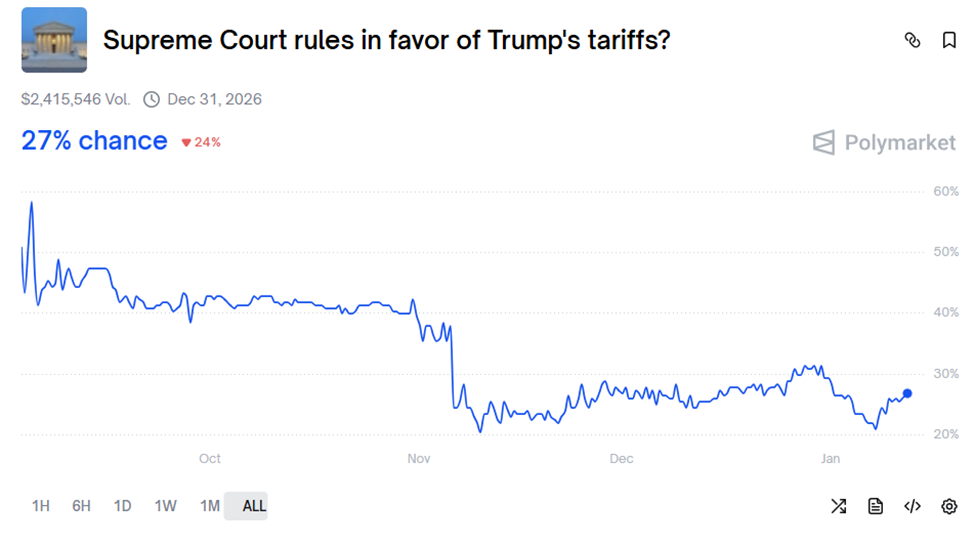

У Верховному суді очікується публікація рішень у низці розглянутих справ, зокрема щодо тарифів Трампа. 14 січня Верховний суд може винести ключове рішення щодо правових підстав для введення адміністрацією Трампа масштабних «тарифів дня звільнення» в рамках International Emergency Economic Powers Act.

Після відсутності вердикту 9 січня ринкові оцінки (Polymarket — ймовірність 27%) тяжіють до сценарію, за якого суд визнає тарифи незаконними, що потенційно передбачає повернення $133–150 млрд раніше стягнених митних платежів.

Рішення, заплановане на середу, потенційно здатне стати суттєвим макроекономічним каталізатором для динаміки біткойна, за умови визнання тарифів недійсними:

- Зниження інфляційних очікувань (тарифи трактуються як проінфляційний чинник)

- Пом’якшення фінансових умов

- Вплив на рентабельність долара США та

- Формування сприятливого середовища для активів підвищеного ризику

Вказані фактори забезпечать для біткойна додатковий вектор попиту як інструменту хеджування, збільшуючи ймовірність короткострокового зростання і посилення волатильності на фоні можливих додаткових інвестиційних потоків.

Sponsored SponsoredУ разі, якщо Верховний суд підтримає тарифи Трампа (що наразі має нижчу ймовірність), торгові напруження можуть зберегтися, що посилить інфляційні ризики та створить додатковий тиск на ризикові активи в короткостроковій перспективі.

Початкові звернення по допомогу з безробіття

Четверговий реліз щодо первинних заявок на допомогу з безробіття надає максимально актуальну репрезентацію стану ринку праці США. Останні дані фіксують помірну стійкість: у попередньому звітному періоді зареєстровано приблизно 208 000 звернень за очікуваних понад 210 000.

Актуальні прогнози залишаються поблизу 220 000, що свідчить про стабільні,, але не перегріті умови. Зазначений показник — це кількість громадян США, які подали заявку на страхування від безробіття за минулий тиждень. Такі дані слугують одним із ключових маркерів для оцінки економічної позиції Федеральної резервної системи.

Зниження показника (менше звільнень) підтримуватиме концепцію м’якої корекції циклу, знижуючи ймовірність жорстких зниженнь ставок, що може обмежити короткостроковий апсайд для біткойна.

Зростання звернень (вищі показники) сигналізуватиме про охолодження ринку праці, підвищуючи шанси на швидше пом’якшення монетарної політики й, відповідно, слугуватиме бичачим подразником для біткойна, корелюючи з очікуваннями зростання ліквідності.

Неочікувано низьке значення може стимулювати підвищення прибутковості облігацій та тиснути на біткойн з потенціалом корекції до $88 000, тоді як перевищення очікувань — у разі збереження бичачого тону — може продовжити імпульс після оприлюднення статистики CPI/PPI.

Учасники ринку сприймають ці дані радше як підтверджуючий, а не визначальний індикатор. Водночас у контексті насиченого тижня для інфляційних макропоказників, така статистика здатна підвищити короткострокову волатильність.