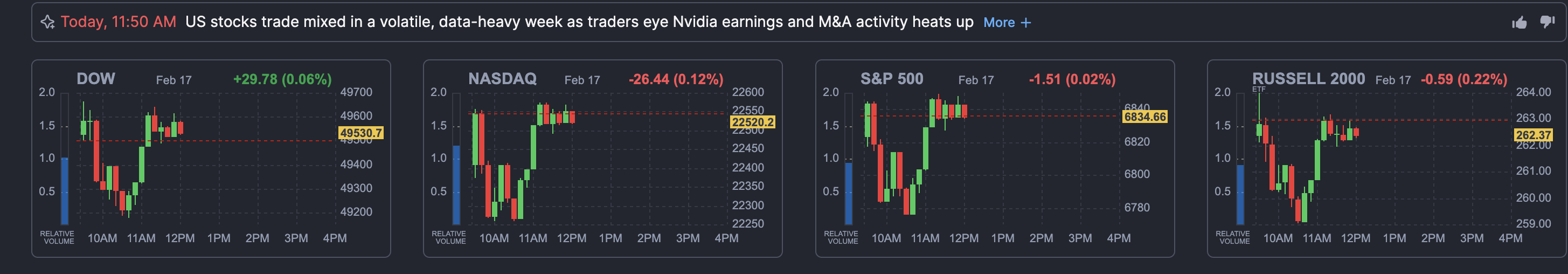

Фондовий ринок США відкрився зниженням 17 лютого 2026 року. Це перша сесія після Presidents’ Day; на момент публікації S&P 500 торгується поблизу позначки 6 840. Індекс знизився приблизно на 0,65% (близько 44 пунктів) від максимуму п’ятниці, але з початку сесії додав майже 0,58%. Така динаміка вказує на підвищення інвестиційного попиту у різних сегментах ринку.

Домінують тривалі побоювання так званого «SaaSpocalypse» — ризиків масштабної трансформації класичних IT-моделей під впливом AI-інновацій, що продовжують тиснути на котирування. Сектор інформаційних технологій утримує позицію аутсайдера, фіксуючи внутриденне зниження на 1,5%. Серед ключових втрат — Synopsys, Inc. (SNPS), акції якої втратили 1,6% на фоні загально-ринкових побоювань щодо AI.

Головні новини фондового ринку США:

• Empire State Manufacturing Index: Згідно з даними Федерального резервного банку Нью-Йорка, у лютому показник фіксує обережну регіональну експансію на рівні +7,1. Це незначно нижче за січневий результат (+7,7), але перевищує консенсус-прогнози. Як випереджальний індикатор активності обробної промисловості США, він дає певний контраргумент песимістичним очікуванням щодо темпів уповільнення економічного зростання.

• Споживча інфляція в Канаді сповільнюється: Загальний індекс споживчих цін у січні знизився до 2,3% у річному вимірі (проти 2,4% місяцем раніше), головним чином завдяки здешевленню енергоносіїв. Така статистика формує аргументи на користь дисинфляційної тенденції; є висока ймовірність, що подібна динаміка буде простежуватись і в даних США, посилюючи очікування щодо зниження ключових ставок ФРС.

Sponsored• Відновлення непрямих переговорів США–Іран: Дискусії в Женеві сьогодні зосереджені навколо ядерного питання та деескалації. Зрушення на цьому треку здатні стабілізувати нафтовий сектор і пригасити волатильність на енергетичних та глобальних торговельних ринках — нюанс, часом недооцінений аналітиками.

S&P 500 тестує ключовий рівень через побоювання дестабілізації від AI на Wall Street

Позиція Wall Street залишається обережною 17 лютого 2026 року: настрої розділені, динаміка ринку слабка, домінують ризики, пов’язані із SaaSpocalypse. Індекс S&P 500 стартував нижче, короткочасно опускався під 100-денну EMA, однак зумів оперативно відновитися вище цієї позначки.

У середині сесії індекс консолідується у межах 6 834–6 841, втрачаючи 0,65% щодо локального максимуму 13 лютого.

Нинішній ритм ринку створює передумови для обережного відновлення, втім, ключові сигнали формуються лише у випадку стабільного прориву рівнів максимуму, що були зафіксовані 13 лютого (п’ятниця).

Аналогічний патерн відзначався наприкінці листопада 2025 року: після втрати 100-денної EMA 28 листопада індекс повернувся вище наступної сесії, що спровокувало потужне цінове ралі. S&P 500 додав орієнтовно 7,38% у період із кінця листопада до останніх чисел січня.

З того часу 100-денна EMA виступає значущим рівнем підтримки. Наразі ключова опора позначена в цьому ж коридорі — близько 6 819. Закриття нижче цієї границі може ініціювати ширшу корекцію до 6 762 та 6 705. Переконливий прорив 6 889 (вище максимуму п’ятниці) відкриває перспективу подальшого зростання з пробою психологічної позначки 7 000.

Утім, на горизонті зберігається поєднання загрози стагфляції (стійка інфляція плюс ймовірне уповільнення економічного зростання) та невизначеності, пов’язаної з AI, що стримує рішучість покупців.

Sponsored SponsoredІндекс Nasdaq Composite перебуває у глибшій зоні зниження, що ще раз підкреслює слабкість технологічної галузі. З урахуванням питомої ваги IT-сектору у структурі S&P 500 (33%), негативна динаміка має комплексний вплив на ширший ринок.

VIX (індекс волатильності) знизився на 1,08% до 20,97 (проти вищих значень на старті дня), що сигналізує про зменшення коливань у ході сесії. Водночас рівень залишається вищим за нещодавні мінімуми, відображаючи стриману позицію ринку.

Доходність 10-річних казначейських облігацій США становить 4,05% (незначне зниження, поточний рівень поблизу 2,5-місячного мінімуму).

Ця динаміка демонструє підвищення попиту на безризикові активи, а також більш слабкі інфляційні очікування. Позитив для ринку держоблігацій, однак чинить тиск на акції з високим потенціалом зростання та криптовалюти — на тлі коригування ставок та переносу очікувань стосовно пом’якшення монетарної політики.

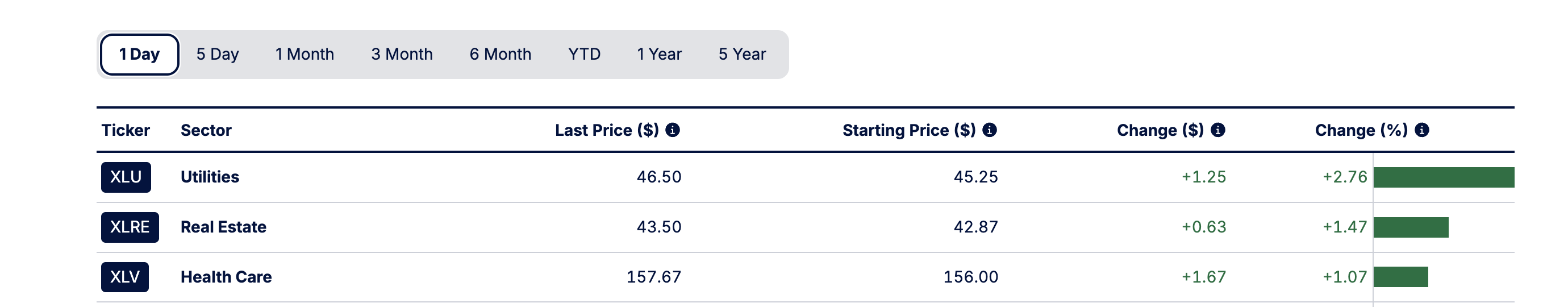

SponsoredСекторна ротація: оборонні акції зростають, ІТ-сектор тисне на ринок

Стан ринку акцій США 17 лютого 2026 року демонструє чітко виражене перетікання капіталу між секторами. Сектор технологій (XLK) є очевидним аутсайдером: з початку тижня котирування знизились приблизно на 1,24% від максимумів 13 лютого (на момент публікації – мінус 0,37% за день).

XLK – це фонд Technology Select Sector SPDR під управлінням State Street Global Advisors, один із базових секторних ETF, що забезпечує розподіл S&P 500 на 11 секторів згідно з класифікацією GICS для точкового інвестування.

Інструмент акумулює позиції у провідних технологічних емітентах (Nvidia, Microsoft, Apple), а також компаніях з сектору програмного забезпечення та напівпровідників. Відповідно, XLK виявляє підвищену чутливість до факторів зростання та інновацій у сфері штучного інтелекту.

Технічний аналіз XLK фіксує формування фігури «голова й плечі», що є класичним ведмежим патерном. Лінія підтримки наразі стабілізується поблизу рівня 133; у разі прориву вниз це може підтвердити структуру та потенційно спровокувати зниження на 10% (відстань від голови до лінії підтримки), що відповідає цілям 129 або навіть 120 у разі поглиблення корекції за негативного розвитку фондового чи AI-сегмента.

Оборонний сектор (XLU) демонструє підвищену стійкість після зростання на 2,5% у п’ятницю. Незважаючи на зниження на 0,40% протягом поточного дня, сектор утримує лідерство за підсумками тижня.

Спостерігається явний перехід капіталу від галузей з потенціалом зростання (технології) до захисних та вартості. Через вагу технологій на рівні 33% у структурі S&P 500 слабкість XLK має мультиплікативний ефект, нівелюючи частковий прогрес в інших секторах.

Sponsored SponsoredВедмежий сценарій втрачає актуальність при відновленні котирувань над 141–144; повний анулюючий ефект очікується вище 150.

Synopsys падає на 4,4% через занепокоєння щодо AI у софтверному секторі

Synopsys (SNPS) знаходиться серед найбільш відстаючих активів ринку акцій США. На момент підготовки матеріалу папери торгуються близько 419, фіксуючи денне зниження на 4,43%.

Як провідний постачальник ПЗ для електронного проєктування (EDA) та напівпровідникової інтелектуальної власності, SNPS повʼязаний із сегментом програмної інфраструктури. Це підвищує його залежність від дискусій щодо впливу AI на зміну принципів проектування мікросхем.

У складі Technology Select Sector SPDR Fund (XLK) вага SNPS становить 0,72%. Такий рівень присутності не впливає на динаміку ETF напряму, але виступає індикатором слабкості програмних компаній (зокрема, ORCL –3,85%, CRWD –5,12%, FTNT –4,11%).

Денний графік SNPS фіксує рух у межах патерна «ведмежий прапор» після 24% корекції, що бере початок з 12 січня 2026 року. Відновлення 4 лютого утримувало ціну усередині структури; сьогоднішня спроба виходу нижче була відбита покупцями.

Фіксація ціни нижче 416 підтвердить модель, активуючи потенціал падіння до 322 (понад 20% від поточних котирувань). Проміжні рівні підтримки спостерігаються на 402 та 371.

Остаточне скасування ведмежого сценарію можливе лише при поверненні позначки 451. Динаміка ще раз акцентує продовження перетікання капіталу з технологічних компаній у захисні інструменти, збільшуючи тиск на індекс Nasdaq.