Упродовж останнього десятиліття спостерігається постійна міграція грошових потоків з банківських відділень до мобільних застосунків та сервісів. Поява класу нео банків, таких як Revolut і N26, привнесла в цей процес масштабні перетворення.

Наведені платформи обґрунтовано довели, що споживачі віддають перевагу простим додаткам і швидким транзакціям, а також мультивалютним карткам, порівняно з традиційними фізичними установами. Довгий час це виглядало як завершення еволюції фінансових послуг.

Перенесемося до середини 2020-х років, і криптовалюта знову порушила цю тему. Тепер люди замислюються не тільки про зручність, а й про контроль над власними коштами та управління ними у кризові моменти, як-от заморожування рахунків або збій інфраструктури.

І саме це питання вирішують web3 нео банки. Вони зберігають зручність сучасних фінтех-продуктів, акцентуючи увагу на само-кастодії, стейблкойнах та глобальної доступності.

Що ж являє собою ідеальний web3 нео банк сьогодні? Це ключове питання, яке ми розглянемо у цьому всебічному огляді розвитку нео банків.

Що таке Web3 нео-банк

Прийнявши можливість зберігання коштів на блокчейні замість централізованої банківської книги, виникає логічне питання: як би виглядав “банк” в такій децентралізованій системі?

На це питання web3 нео банк відповідає просто. Він надає користувачам інструменти, які нагадують сучасний фінтех-застосунок, але основний баланс і транзакції розташовані в ончейні під контролем власника.

На практиці web3 нео банк зазвичай починається з самостійного утримання гаманця. Власник тримає ключі, затверджує кожну операцію, і жодна підтримка не може заморозити або перенаправити кошти непомітно для користувача. На цій основі додаток доповнюється звичними банківськими функціями: збереженням у стейблкойнах для повсякденної вартості, підтримкою карток у деяких випадках, регулярними платежами та швидкими переказами між контактами.

Основу такого підходу змінює застаріла система. Наприклад, перекази засновані на публічних блокчейн-мережах на противагу приватним банківським системам. Аналогічно, стейблкойни замінюють баланси у національних валютах, таких як USD, EUR. Зв’язки з DeFi дають змогу без зайвих рахунків на біржах проводити cвопи, мати дохідні варіанти та здійснювати крос-ланцюгові перекази.

Декілька проєктів переходять на новий рівень та підключають ончейн кошти до фіатних рахунків або карток для оплати рахунків, отримання зарплат чи покупок у магазинах.

У широкому контексті, web3 нео банк намагається одночасно вирішити три питання: як зберегти само-кастодію, як здійснювати транскордонні платежі та заощадження, і як скористатися DeFi без додаткового навантаження додатками? Такий підхід набуває особливого значення з огляду на зближення криптовалют і традиційних фінансових систем.

Чому Web3 нео-банки важливі зараз

Коли розглянути концепцію само-кастодіального банківського додатку, виникає просте питання: чому саме зараз?

Частково відповідь пов’язана з довірою. Після повторюваних збоїв бірж, призупинення виводу коштів у найневигідніші моменти та занепокоєння щодо стейблкойнів більше людей бажають контролювати ключі та можливості виведення коштів, а не лише гарний інтерфейс зі знижками.

Інша частина відповіді полягає в русі грошових потоків. Стейблкойни дозволяють здійснювати майже миттєві міжнародні перекази. Рівень 2 мереж скорочує комісії до рівня, на якому дрібні платежі стають практичними.

Разом з цим, багато традиційних провайдерів досі покладаються на повільну розрахункову систему, обмежені години обслуговування та суворі локальні правила, які обмежують користувачів у невірному місці.

Цей конфлікт нових платформ і старих систем тепер дедалі частіше проявляється у повсякденному житті багатьох користувачів, оскільки світ стає дедалі більше взаємопов’язаним.

Наприклад, фрілансер в одній країні може виставляти рахунки в USDT, платити за оренду в місцевій валюті і тримати частину своїх резервів у біткоінах або етеріумі. Заощаджувач у країні з високою інфляцією може обрати доларовий стейблкойн замість послабленої місцевої валюти. Аналогічно, трейдер може захотіти мати дохідність, свопи та карткові розрахунки в одному місці без іншого кастодіального рахунку.

Web3 нео банки намагаються поєднати всі ці елементи. Вони прагнуть надати користувачу один застосунок, де стабільні стейблкойнові баланси, карткові платіжні засоби, крос-ланцюгові свопи та прості варіанти дохідності об’єднані з самостійним утриманням. Ця зміна закладає основу для очевидного питання: з огляду на кількість команд, що переслідують одну ідею, як саме вони відрізняються між собою на практиці?

Як необанки Web3 відрізняються від фінтех-додатків

На перший погляд web3 нео банк може виглядати схоже на сучасний фінтех-застосунок. Ви бачите баланси, картку, перелік переказів, а можливо і розділ для заощаджень або дохідності. Відмінності проявляються при двох запитаннях:

- Хто насправді володіє активами?

- Якими шляхами пересувається вартість?

Різниця у двох словах:

| Аспект | Типовий фінтех-застосунок | web3 нео банк |

| Де зберігаються кошти | Регульована установа зберігає кошти клієнтів на своєму балансі або у зведених рахунках. | Основний баланс зберігається в ончейні під контролем ваших ключів. |

| На кого покладається довіра | Ви довіряєте установі, її партнерам та місцевому регулятору, що кошти будуть у безпеці. | Ви покладаєтесь на безпеку свого гаманця, публічної блокчейн-інфраструктури і протоколів, що зберігають ваші активи. |

| Книга та прозорість | Додаток пропонує гладкий інтерфейс, але основна книга ведеться у закритій системі, невидимій для вас. | Стейблкойни, нативні монети та DeFi позиції зберігаються в гаманці, а не на балансі компанії, і залишаються видимими в ончейні. |

| Роль регулювання та шляхів | Провайдер діє відповідно до регулювання та управляє всім у своїй системі та банківських стосунках. | Провайдер все ще дотримується правил при роботі з фіатними або картковими мережами, але цифрові активи зберігаються в контрактах або адресах на публічних ланцюгах. |

Це значно змінює профіль ризику. Збій на рівні компанії більше не означає автоматичне блокування ваших монет, проте залишаються ризики протоколу, стейблкойнів та смартконтрактів. Це також змінює очікування від функцій.

Багато користувачів тепер хочуть мати ту саму зрозумілість і комфорт, що і в фінтех-додатках, але з чітким підтвердженням кастодії, ончейн-переказами та доступом до DeFi-рішення.

Коли ви дивитесь на сектор під таким кутом зору, наступний крок, що має сенс, це групування основних моделей в грі замість того, щоб розглядати всі web3 нео банки як однакові.

Де сьогодні знаходяться Web3 нео-банки

Станом на кінець 2025 року більшість веб3-нео-банків орієнтуються на вузькі функції, аніж на повноцінний банківський комплект. Цей простір зараз включає кілька типів додатків, які вирішують конкретні потреби, проте рідко охоплюють усе, що очікує сучасний користувач:

- Додатки з орієнтацією на картки з самостійним зберіганням надають гаманець з підтримкою дебетових карток та простими фіатними рельсами, але з обмеженою підтримкою мульти-ланцюгів або DeFi.

- Моделі витрат із підтримкою стейкінгу дозволяють користувачам витрачати кошти, основуючись на стейкінгових активах. Вони корисні для генерації доходу та ліквідності, проте не забезпечують повноцінного мультивалютного банківського середовища.

- Нео банки, орієнтовані на конкретну мережу пропонують мультиактивні рахунки та можливості генерації доходу в межах однієї екосистеми. Вони сильні всередині, але менш ефективні між різними ланцюгами.

- Платіжні додатки перш за все зі швидким введенням стейблкойнів зосереджуються на переказах, регіональних платіжних рельсах або базовому використанні карток. Вони корисні для щоденних платежів, але не забезпечують повноцінного банківського сервісу.

Структура сегментації свідчить про те, що більшість команд покривають лише один або два шари. Це можуть бути платежі, доходність або зручність карткового обслуговування, але поки що вони не забезпечують повного, самостійного веб3 банківського стеку.

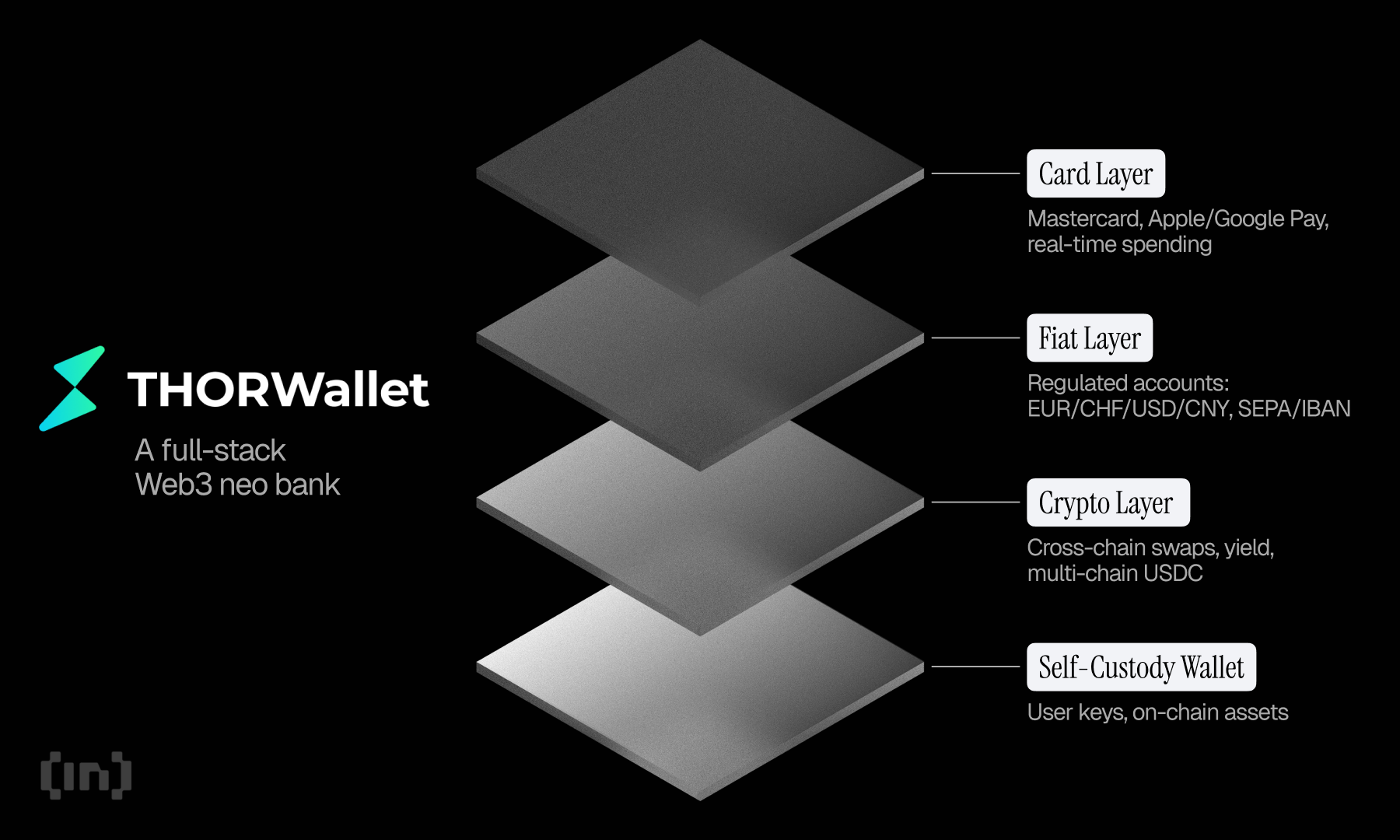

THORWallet як приклад повного стека

Зрозумівши, що більшість веб3 нео-банків покривають лише вузькі випадки використання, варто вивчити один проект, який прагне створити модель з більшим числом шарів у рамках однієї системи.

THORWallet є прикладом для дослідження.

Ми використовуємо ThorWallet як приклад для демонстрації появи нових, більш практичних рішень у сфері веб3 нео-банкінгу. У цьому короткому огляді ми розглянемо, як THORWallet підтримує самостійне зберігання, поєднуючи його з регульованими банківськими рахунками, картковими рельсами та інструментами на блокчейні.

Що таке THORWallet

У своїй основі THORWallet функціонує як некастодіальний гаманець. У вас у руках приватні ключі, ви контролюєте кожну операцію, а баланси криптовалют зберігаються на публічних мережах, а не на балансі компанії.

Від цього моменту додаток підключається до мультивалютного рахунку, що регулюється Швейцарією, з відповідним IBAN. Користувачі можуть зберігати фіатні активи в декількох основних валютах, таких як CHF, USD, EUR та CNY, створюючи комбінацію, що рідко зустрічається в інших випадках: основа на самостійному зберіганні в поєднанні з регульованим обліковим записом з IBAN.

Підтримка карток

Ви також отримаєте всебічну підтримку карток з цими рахунками. Дебетова картка з етикеткою Mastercard безпосередньо підключається до фіатних балансів і працює з Apple Pay та Google Pay.

Картка обробляє щоденні платежі в локальній валюті таким чином, що є знайомим будь-кому, хто вже використовує мобільний банкінг або фінтех-додатки. Така структура уникає постійних поповнень, які вимагали багато передплачених криптовалютних карт.

Фіатні потоки виходять за рамки використання карток. Користувачі можуть здійснювати і отримувати перекази через стандартні IBAN- і SEPA-рельси, а в деяких регіонах сплачувати QR-рахунки безпосередньо з додатка.

Це тримає оплату рахунків та перекази на рівні, очікуваному від електронного банкінгу, але в цьому випадку той самий додаток також контролює некастодіальні криптовалюти.

Підтримка криптовалют

На стороні цифрових активів THORWallet підключається до маршрутів крос-ланцюгових свопів. Користувачі можуть переміщатися між активами, такими як BTC, ETH, SOL та іншими, без використання обгорток, що усуває потребу в окремих мостах або централізованих обмінних рахунках для простих змін активів.

Опції ліквідності вбудовані в той же інтерфейс, тому користувачі можуть тримати позиції в пулах і заробляти на активах без окремої панелі DeFi, при цьому контроль все ще залишається з власником гаманця.

USDC також має практичну роль. Додаток підтримує USDC у кількох мережах і дозволяє переміщення між ними без додаткових комісій за міст. Це зменшує тертя для користувачів, які покладаються на стейблкойни як основну одиницю для переказів, заощаджень чи торгів на блокчейні.

P2P перекази фіатних грошей

І, нарешті, THORWallet включає в себе однорангові перекази фіатних активів всередині власної бази користувачів. Люди можуть переміщувати CHF, EUR, USD або CNY між рахунками, що перетворює додаток на інструмент для грошових переказів, розділення витрат або простих переказів на контакти.

Загалом, це демонструє, як один проект може спробувати створити більш повну модель веб3 нео-банкінгу шляхом комбінації самозберігання, регульованих мультивалютних рахунків, використання карток, фіатних рельсів та доступу до крос-ланцюгового DeFi в одному місці, хоча при цьому стикаючись з традиційними викликами у сфері регулювання, схильності до стейблкойнів та протокольних ризиків.

Загалом, ці компоненти показують, як веб3 нео-банк може виходити далеко за межі свопів або карткових рельсів.

Як цей «full-stack» підхід впливає на сектор

Налаштування, що об’єднує самостійне зберігання, традиційний доступ до банкінгу та крос-ланцюгові інструменти, натякає на те, куди може рухатися ця категорія у майбутньому. Це демонструє, що веб3 нео-банки більше не повинні обирати між криптовалютами та фіатними валютами. Вони можуть підтримувати обидві, не поступаючись контролем чи доступом.

Наявність регульованих рахунків поряд з некастодіальними активами вказує на те, як відповідність вимогам та децентралізація можуть співіснувати в міру дозрівання сектору. Із такими функціями, як P2P фіатні перекази та крос-ланцюгові свопи в одному інтерфейсі, ці додатки все більше схожі на операційні системи для фінансів, ніж на прості гаманці.

Отже, у практичних термінах цей повностековий напрямок свідчить, що наступна хвиля веб3 банків буде зосереджена на об’єднанні інструментів. Не шляхом їх збільшення, а шляхом зменшення тертя, зберігаючи одночасно право власності.

На що вказує ця трансформація

Оцінюючи всі чинники, загальний вектор розвитку ринку в теперішній ситуації можна прогнозувати з певною точністю.

Люди прагнуть мати повний контроль над своїми фінансами, можливість безперешкодно переводити кошти через кордони, передбачувані витрати та продукти, що ефективно взаємодіють. Також вони хочуть, щоб переходи між традиційними та криптовалютами були такими ж зручними, як використання звичайного банківського застосунку.

Як було зазначено в цій короткій оглядовій статті, THORWallet, серед інших новітніх рішень, прагне інтегруватися в цей рух, пропонуючи повний набір функцій в одному додатку: самостійне зберігання як основа, платежі та рахунки на поверхні, а також міжмережні інструменти, які впроваджуються протягом усієї системи.